2017年8月23日

基礎知識

クレジットカードの審査に落ちる理由と、通るための3つの重要ポイント

いまでは、クレジットカードは生活で欠かせない存在になっています。誰もが当たり前のように持っているだけに、クレジットカードはすぐに発行してもらえると思っていませんか?

クレジットカードを申し込むと必ず審査があり、その審査を通過しなければカードは発行されません。

では、どうすれば審査に通過できるのでしょうか?ここでは審査の流れや重視される項目、審査落ちの理由、通過のためのポイントについて解説します。

クレジットカード審査で重要な項目と、審査落ちの理由は?

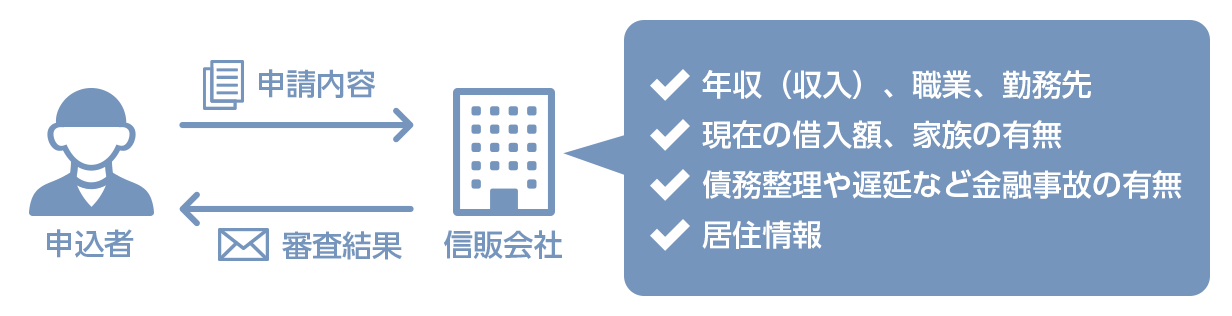

クレジットカード会社が審査で何を行っているのか、簡単にいうと「申し込んできた人がお金を貸しても大丈夫な人なのかどうかを判断する」ということです。審査するカード会社では、申込書に記載された内容をもとに、返済能力について調査します。特に「仕事と収入に関する情報」「信用情報」は重点的に確認され、審査に落ちる理由もこの2点に絞られるといっても過言ではありません。

仕事や収入に関する情報

職業・雇用形態

申込書の職業欄に「無職」と書いてある場合、審査に通過することが難しくなります。収入が不安定で返済が滞るリスクを抱えるフリーターも、継続的な収入がある会社員と比べ審査に落ちやすくなります。

勤続年数

勤続年数が短い、起業したての会社に勤めている、といった場合も審査に不利に働く可能性が高いといえます。

収入と支出のバランス

返済能力を判断するために、年収に見合った生活を送っているのかどうかが重要となります。いくら収入が多くても、出費が多ければ収支バランスが悪いと判断され、審査に落ちる可能性が高くなります。

たとえば、カードローンなど複数社からの借り入れで毎月の返済が多額に上っていれば、財布に余裕がないはずなので、カード会社も「返済できなさそうだな」との判断に傾きやすく、クレジットカードを発行されない可能性が高くなります。

信用情報

信用情報に「延滞」「債務整理」「代位弁済」などの情報が登録されていないかが審査では重要です。特に「延滞」の情報が登録されているかどうかという点は重点的にチェックされます。これらの情報はそれぞれ登録されている期間が異なります。

延滞情報

カード会社の多くは、過去6か月間に「延滞」をしていないかを確認することが多いようです。過去に返済できなかった延滞情報が多い方は審査に落ちる可能性が高くなります。

債務整理

自己破産などの「債務整理」をすると、5〜10年間はクレジットカードが作れないことになります。また「債務整理」の情報は、5〜10年もの間、信用情報に登録され続けます。

代位弁済

過去の借金などを、保証会社など本人以外の誰かが代わりに支払ったことがある「代位弁済」の経験があると審査に落ちる可能性があります。

過去の審査結果

過去に審査に落ちてしまった情報も「信用情報」に登録がされます。この情報は6か月間登録され続けます。クレジットカードの審査に落ちた場合は「まず半年間おいてからのほうがよい」といわれている理由はここから来ています。

審査に通過するための3つのポイント

クレジットカード審査に通過するためのポイントは以下の3点です。

1.申込時に「嘘をつかない」

不利な点を隠して自分をよく見せようと嘘をついても、必ず審査でばれます。例えば申込時に高い年収を記載するなど嘘の情報を記入していけません。嘘をついていることが判明した時、審査はそこでストップします。申込書には事実のみを記載し、ありのままの現状を審査してもらうようにしましょう。

2.延滞をしない

日頃利用しているクレジットカードや携帯電話などの支払いを、しっかりと延滞なく行うことが大事です。延滞を繰り返すと、審査通過の難易度は上がります。

3.クレジットカードを頻繁に作らない

何枚も同時に申し込みをしたり、ポイントやキャンペーン目的でクレジットカードを作ったりしていると、いずれクレジットカードの審査に通過しにくくなります。

クレジットカードの申し込みから発行までの流れ

クレジットカードの発行を申し込んだ後、どのような流れで審査が行われ、カードが発行されるのか、基本的な流れも頭に入れておきましょう。

- 発行希望者がクレジットカードの申込書に記入(インターネット入力)をする

- 申込書を受け取ったカード会社などが内容を確認する

- 申し込み内容に基づき自社の情報と信用情報を照会する

- システムによるスコアリングのチェックで微妙な判定が出た際は、

担当者が内容を確認する - 審査結果を発行希望者に通知する

- クレジットカードが発行、送付される

1.クレジットカードの申込書に記入(インターネット入力)をする

クレジットカードの審査は、申込書に記載されている内容をもとに行われます。記入する内容は「勤務先」「年収」「現在の借入件数」「現在の借入残高」など、カード会社にとって重要な項目となります。

カード会社は申込書をもとに審査しますので、間違いがあった場合は正常な審査ができず、通過できないことがあるため注意が必要です。申込書の記入は誤りがないよう、しっかりと内容を確認しながら進めていきましょう。

2.申込書を受け取ったカード会社などが内容を確認する

インターネットや書類で提出された申込内容に不備がないかを確認します。

3.申し込み内容に基づき自社の情報と信用情報を照会する

申込書のチェックに問題がなければ、いよいよ信用情報に問題がないか確認をします。カード会社が独自に蓄積している情報と照らし合わせ、過去にトラブルなどの記録がないかや、信用情報に傷がないかがチェックされます。この初期段階のチェックはスコアリングシステムで機械的に行われます。

4.スコアリングシステムによるチェックで微妙な判定が出た際は、担当者が内容を確認する

スコアリングチェックで発行してよいのか悪いのか、判断がつかない微妙なラインの人については審査担当者が確認します。なおクレジットカードの場合、電話による在籍確認はほとんどされません。しかし、まれに勤務先の情報について疑わしいと判断されたときには、この段階で在籍確認が行われます。

5.審査結果を発行希望者に通知する

審査に無事通過した場合は、申込書に記入した連絡先に審査結果が通知されます。審査結果の通知は必ずあるわけではなく、審査に通過した後すぐにクレジットカードが申込者に送付されることもあります。

審査が終了するまでの期間は、カード会社によっては2〜3週間かかる場合もあります。なかなか審査結果が出ないなと感じても、このぐらいの期間であればあまり心配する必要はありません。どうしても審査結果が不安な方は、カード会社に電話をすると審査がどこまで進んでいるのか、オペレーターが丁寧に教えてくれます。

6.クレジットカードが発行、送付される

審査結果がメールなどで通知されると同時にクレジットカードが発行され、申込書に記入した住所に届きます。なお、申し込みからクレジットカードの受け取りまでにかかる時間は、早い会社で1週間、時間がかかる場合で1ヶ月ほどが目安となります。なかなかクレジットカードが届かない場合はカード会社に確認してみましょう。

「審査が甘い?早い?」

クレジットカードとユーザーレビュー紹介

審査に通りやすかったというユーザーレビューとそのクレジットカードをご紹介します。

- ポイント還元率

- -

- 年会費(初年度/2年目以降)

- 無料/無料

-

利点は審査が通りやすい事ぐらい

利点は審査が通りやすい事ぐらい

特にポイント制度もなく優遇もないので他のカードで審査が通る自信がない人向けのカードといった感じです。

会社員であればこれより良いカードはいくらでも選択肢があります。

- ポイント還元率

- 1.0%

- 年会費(初年度/2年目以降)

- 無料/無料

-

評判通り審査は激甘

評判通り審査は激甘

最大の魅力は「審査の甘さとポイント」ですが、ゆえにステータス性はないでしょう。まあ、銀座のユニクロが繁盛するこの時代にカードの種類で笑ったりする人は逆に特異とも言えますが。

楽天のシステムをある程度熟知していて頻繁に利用する方のためのカードです。

- ポイント還元率

- 0.5%

- 年会費(初年度/2年目以降)

- 無料/無料

-

イオン銀行の口座をお持ちでない方はこのカード

イオン銀行の口座をお持ちでない方はこのカード

WAONも使える標準的なイオンカードです。 イオンカードセレクトのほうが有名かもしれませんが、 あちらはイオン銀行の口座が必要です。

- ポイント還元率

- 0.6%

- 年会費(初年度/2年目以降)

- 無料/無料

-

発行がスピーディで審査も簡単だった

発行がスピーディで審査も簡単だった

評価項目にはない発行スピードと審査の簡単さが素晴らしい。

申請から発行まで1ヶ月かかりませんでした。VISAだともっと早かったかも知れません。

審査はweb上で運転免許書番号と年収、借入状況をちょろっと報告するだけでした。

- ポイント還元率

- 0.5%

- 年会費(初年度/2年目以降)

- 無料/無料

-

審査が甘い??

審査が甘い??

過去にブラックリストに載った私でもカード作れちゃいました。

ETCカードやiDが無料で利用できるのでよいです。

デザインはマスターカードを選んだのでかっこいいです。

価格.comでは、ユーザーレビュー以外にもさまざまなクレジットカードの審査に関するクチコミ情報を掲載しています。参考に「審査 (クレジットカード)のクチコミ掲示板」もご覧ください。

クレジットカード審査の豆知識

審査で見られるクレジットヒストリー(クレヒス)とは?

クレジットカードの履歴(ヒストリー)は、「クレヒス」と呼ばれます。収入がない人でも、このクレヒスが優良であれば、資産があると見なされることもあります。「優良」とは、よくクレジットカードを利用して、遅れることなくしっかりと返済しているということです。優良なクレヒスは、クレジットカードの審査で重要な「信用情報」の内容をよくできます。

クレヒスは当然クレジットカードを利用することで蓄積されます。中には現金主義でクレジットカードを利用しない人もいるでしょう。しかし、そのような方がある程度の年齢でクレジットカードを作ろうとした場合に、カード会社から怪しまれてしまうことがあるため注意が必要です。それは、30代以上の人が過去に一度もクレジットカードを利用したことがないというケースはまれで、過去に金融事故を起こしたためにクレヒスがないのではないかと疑われてしまうためです。そのため、現金主義の人であっても、クレジットカードを1枚は保有しておくことをおすすめします。

審査で利用される「スコアリング」とは?

クレジットカードの審査では、スコアリングという手法が利用されています。スコアリングとは、申込書の内容をもとにコンピューターでクレジットカード発行希望者の点数を算出することです。たとえば「年齢」が若ければ点数が低いとか、「年収」が1000万円だと点数が高いなど、申込書に記載されている内容をもとに点数化されます。スコアリングは審査の初期段階で行われますが、カード会社によってその基準は違います。また、基準は企業の機密情報であり部外者は誰も知ることはできません。

数値化される項目は、「年齢」「勤務年数」「年収」「既婚有無」「居住形態」「他社借入件数」「他社借入額」などが挙げられます(カード会社によっても異なります)。「既婚有無」であれば、結婚をしていれば出費も多くなります。また、「居住形態」などは親と同居をしていれば、出費が減ります。このように、収支に関係しそうな項目が抽出されて、加算されていくわけです。

カード会社が何に重きをおいているかによって、項目ごとのスコアリングの比重は変わってくるでしょう。審査に通過するカード会社と通過しないカード会社が出てくるのはこの比重が違うためです。

カード会社はこのスコアリングの数値から、さらに信用情報の確認をするかどうか判断します。「勤務先がなく、しかも収入もなし」となれば、その先の審査をしても結果が同じになる可能性が高いため、スコアリングで審査がストップしてしまいます。

クレカの利用状況がわかる信用情報機関と登録されている内容

金融業界ごとに異なる信用情報機関

クレジットカードの重要な審査項目である信用情報が登録されている場所には、下記の3つの団体(会社)があります。

シー・アイ・シーはカード会社、日本信用情報機構は消費者金融が中心となって設立されました。そのため、カード会社は主にシー・アイ・シーを利用し、消費者金融が発行するクレジットカードを申し込んだ場合は、日本信用情報機構の登録情報が使用される可能性もあります。全国銀行個人信用情報センターは、銀行が加盟する全国銀行協会が運営しています。ここは、銀行系の融資情報を中心に記録されています。

以前はカード会社や銀行など所属する業界ごとに利用する信用情報機関をすみ分けしていましたが、最近では多重債務者や総量規制の問題もあり、それぞれが持つ情報を共有するようになっています。

信用情報として登録されている内容は?

信用情報に登録されている内容は「本人情報」、「契約情報」、「申込情報」の3つにわかれています。

- 本人情報

「本人情報」は氏名、住所、生年月日、電話番号、勤務先、運転免許証番号、本人確認書類の記号番号などが登録されています。 - 契約情報

「契約情報」は契約年月日、貸付金額、貸付残高、元本、延滞の有無などです。延滞の有無や、現在の借入金額、件数などは信用情報を調べるとすぐにわかります。 - 申込情報

「申込情報」としては氏名、生年月日、郵便番号、電話番号、照会日時、申込区分、商品名などが登録されます。

信用情報は永久に登録されているの?

上記の信用情報は永久に登録されているわけではありません。一定期間が過ぎた情報は、削除されます。削除されるまでの期間は信用情報機関によって異なります。シー・アイ・シーの場合、情報の種類によって登録期間が異なり、「申込情報」が6か月、「契約情報」が5年、「利用記録」が6か月となっています。

ここで特に注意をしなければいけないのは、「契約情報」です。「契約情報」には延滞情報など、過去の金融事故情報が登録されています。金融事故情報のことを「ブラックリスト」ということもあるようです。こうした情報は、クレジットカードを解約してから5年間保存されます。

まとめ

クレジットカードの審査で特に重要なのは、「仕事と収入に関する情報」と「信用情報」です。収入が多いだけで審査に通過できるわけではなく、過去に延滞や債務整理など、その人の信用に傷がつくような金融事故があれば、信用情報機関に情報が一定期間残り、カードを発行してもらえない可能性が高くなるので注意しましょう。また、いったんカードを作ったらきちんと返済を続け、カード会社に「この人はきちんと返済してくれる人だ」と思われるような信用力を積み上げていくことも重要です。

お得なカードがないか探してみませんか?

決済機能としてクレジットカードを使うだけではもったいない。クレジットカードには高還元率のポイントがついたり、年会費が無料だったり、保険やラウンジなどの付帯サービスが充実していたりと決済機能以外にも特徴がたくさんあります。

これからクレジットカードを新たに作ろうと考えている人、いまお使いのクレジットカードよりもお得になるカードがないか考えている人は必見。特徴別にクレジットカードをまとめてご紹介します。自分にあったクレジットカードを探してみましょう。

クレジットカードに関するご注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- ポイント還元率は価格.com独自の算出です。より正確な情報は各カード会社のホームページをご確認ください。

- 価格.com特典やその他の入会特典は各カード会社より提供されます。お申し込みの際は各カード会社による注意事項や規約等をよくご確認の上お手続きください。

- 掲載している商品やサービス等の情報は、各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。