2021年10月27日

基礎知識

住宅取得時の贈与を非課税にするには?特例の条件や手続きについて解説

家を購入したりリフォームしたりする際に、親族から資金援助をしてもらう方もいると思います。住宅取得のための贈与では、親や祖父母などの直系尊属からお金を受け取っても贈与税が一定限度まで非課税になる特例制度があります。

この記事では、住宅取得に関する贈与で発生する贈与税の概要や、贈与税を非課税にできる特例の条件、申告方法や必要書類について解説します。

目次

- 1. 贈与税が発生する条件とは?

- 2. 贈与税の課税制度は2種類ある

- 3. 住宅取得資金にかかる贈与税を抑える特例3つ

- 4. まとめ

1.贈与税が発生する条件とは?

家族や知人などの個人(以下、贈与者)からもらう財産は贈与税の課税対象となり、財産を受け取る人(以下、受贈者)は、財産の価値や金額に応じた贈与税を納める必要があります。

例えば、住宅取得のために親などから受けた金銭的援助も、贈与税の課税対象です。

ただし、贈与額が基礎控除に満たない場合、贈与税は発生しません。

基礎控除額は年間110万円と定められており、1月1日から12月31日までの1年間に贈与額が110万円を超えない場合、贈与税の納税義務はなく、税務署への申告も必要ありません。

では、住宅取得など大きな費用が必要となるシーンや、生前贈与などで高額な贈与を受けたい場合、どのようにしたら贈与税を抑えられるのでしょうか。まずは、節税のポイントとなる贈与税の課税制度について解説します。

2.贈与税の課税制度は2種類ある

贈与税の課税制度は「暦年課税」と「相続時精算課税」の2つに分かれており、控除される金額などに大きな違いがあります。贈与税を適切に抑えるためにも、2つの制度の違いを正しく理解しましょう。

なお、暦年課税には適用条件がありませんが、相続時精算課税には適用条件が定められているので注意が必要です。

暦年課税とは

暦年課税とは、毎年110万円の基礎控除額が設けられている課税制度です。前述のとおり、1年間の贈与額が110万円以下の場合は贈与税の課税対象とならず、申告も不要です。

暦年課税の場合、年間110万円以下を目安として数年にわたり継続して贈与を受けることで、贈与税を抑えられます。

ただし、暦年課税では贈与者・受贈者の間柄によって、税率が「一般税率」と「特例税率」の2種類に分けられます。

| 一般税率 | 兄弟姉妹間や夫婦間、親から未成年の子どもへ贈与を行なう場合は「一般贈与財産(※1)」の扱いとなり、一般税率が適用されます。 |

|---|---|

| 特例税率 | 直系尊属(祖父母・父母など)から20歳以上(※2)の子どもや孫へ贈与を行なう場合は「特例贈与財産」の扱いとなり、特例税率が適用されます。 |

- ※1 後述の特例贈与財産に該当しない財産のこと

- ※2 贈与があった年の1月1日における年齢

このように、兄弟姉妹間などの贈与では一般税率が課されるのに対して、直系尊属からの贈与では特例税率が適用されます。このことから、暦年課税の場合の贈与では、直系尊属からの贈与の方が贈与税を抑えられることが分かります。

贈与税額の計算方法【暦年課税の場合】

一般税率と特例税率それぞれの贈与税額は、贈与額から基礎控除110万円を引いた課税価格と、以下の表に記載した税率、控除額を用いて計算できます。

〈略年課税の贈与税額を求める計算式〉

贈与税額=課税価格(基礎控除110万円を引いた額)×税率−控除額

※税率、控除額は下表参照

| 課税価格 | 税率 | 控除額 (一般贈与財産用) |

|---|---|---|

| 200万円以下 | 10% | 0円 |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超え | 55% | 400万円 |

| 課税価格 | 税率 | 控除額 (特例贈与財産用) |

|---|---|---|

| 200万円以下 | 10% | 0円 |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超え | 55% | 640万円 |

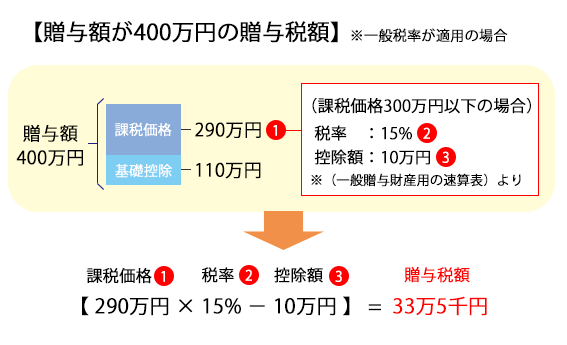

例えば、贈与額が400万円で一般税率が適用される場合の贈与税額を計算してみます。

贈与額が400万円で一般税率が適用される場合の課税価格は、【贈与税400万円−基礎控除110万円=290万円】となります。

さらに、この一般税率の課税価格290万円は、上表の「300万円以下」にあたるため、税率は15%、控除額は10万円です。

前述の通り、贈与税額は「課税価格×税率−控除額」で求められるので、【290万円×15%−10万円=33万5千円】となります。

暦年課税の申告方法

110万円を超える贈与を受けて暦年課税を適用したい場合、贈与を受けた翌年の申告期限内(2021年分は2022年2月1日から3月15日まで)に、以下の必要書類を用意して所轄の税務署で贈与税の申告を行ないます。

| 必要書類 | 入手方法 |

|---|---|

| 贈与税の申告書(第一表) | 税務署窓口または国税庁ホームページより入手 |

| マイナンバーと身元を確認できる本人確認書類 (マイナンバーカード、通知カード+運転免許証 など) |

住民票のある市区町村役場窓口より入手 |

手続きの方法(申告方法):

- 所轄の税務署窓口へ必要書類を提出、もしくは時間外収受箱へ投函

- 郵便により所轄の税務署へ送付(提出日は通信日付印により表示された日)

- 国税庁のホームページで作成した申告書をe-Tax(電子申告)により送信(※)

※e-Taxの利用は事前の利用開始手続きが必要です。

相続時精算課税とは

相続時精算課税とは、一定の条件を満たして申告を行なうことで、1月1日から12月31日までの1年間に受けた贈与の合計額から、2,500万円の特別控除を受けられる課税制度です。

贈与額のうち、2,500万円を超える部分には一律20%の税率が適用されますが、控除額が2,500万円と大きいことから、贈与税を抑えつつ、1年間で高額な贈与を受けたい方に適した課税制度といえます。

相続時精算課税は、暦年課税よりも控除される金額が大きいのですが、控除額は年度ごとに適用されるのではなく、贈与を受けたすべての年度の合計で2,500万円までです。

相続時精算課税の適用条件

相続時精算課税は誰でも利用できるわけではなく、以下のように適用条件があります。

贈与・受贈する年の1月1日時点で下記に該当していること

- 贈与者が60歳以上の両親または祖父母である

- 受贈者が20歳以上の推定相続人(代襲相続人を含む子どもまたは孫)である

また、贈与税の申告で一度、相続時精算課税を選択すると、暦年課税には変更できない点に注意してください。

相続時精算課税を選択した場合、控除した贈与財産は、相続発生時に相続財産に加えられます。

相続時の基礎控除額を超えるような贈与においては、相続時精算課税を選択しても、課税される贈与税を先送りするだけになってしまいます。

例えば、生前贈与で1,000万円の贈与を受ける場合、相続時精算課税による税申告で2,500万円の控除を受けることで、贈与税の課税対象とならずに贈与を受けられます。その後、贈与者が亡くなり、受贈者が5,000万円の財産を相続することになった場合、生前贈与された1,000万円と、相続する5,000万円を合算した6,000万円に対する相続税が発生します。

以上のように、相続時精算課税で申告した贈与額は、のちに相続する財産に加算される仕組みのため、相続時精算課税の制度を利用した年以降、暦年課税への変更はできません。どちらの課税制度を選ぶべきか申告前によく検討しましょう。

相続時精算課税の申告方法

贈与を受けた年の翌年2月1日から3月15日の間に、必要書類を用意して所轄の税務署で贈与税の申告を行ないます。

| 必要書類 | 入手方法 |

|---|---|

| 贈与税の申告書(第一表、第二表) | 税務署または国税庁ホームページより入手 |

| 相続時精算課税選択届出書 | 税務署または国税庁ホームページより入手 |

| 受贈者の戸籍の謄本または抄本など | 本籍地のある市区町村役場窓口または郵送請求により入手 |

| マイナンバーと身元を確認できる本人確認書類 (マイナンバーカード、通知カード+運転免許証 など) |

住民票のある市区町村役場窓口より入手 |

手続きの方法(申告方法):

- 所轄の税務署窓口へ必要書類を提出、もしくは時間外収受箱へ投函

- 郵便により所轄の税務署へ送付(提出日は通信日付印により表示された日)

- 国税庁のホームページで作成した申告書をe-Tax(電子申告)により送信(※)

※e-Taxの利用は事前の利用開始手続きが必要です。

暦年課税と相続時精算課税はどちらがより贈与税を抑えられるのか

暦年課税と相続時精算課税とのいずれかを選択する際には、贈与される金額や期間によって、選ぶべき課税制度が異なります。それぞれの課税制度で負担が軽くなるケースを知り、自分に合った課税制度を選びましょう。

暦年課税で負担が軽くなるケース

住宅購入において、頭金にあてる自己資金があり、短期間にまとまった金額の資金援助を受ける必要がない場合は、暦年課税のほうが贈与税の負担は軽くなります。以下の2つの場合に該当する方は、暦年課税を選択すると良いでしょう。

①複数年にわたり贈与を受けられる場合

複数年にわたって長期的に贈与が可能な場合、年間の贈与額が110万円に収まるようにすることで、贈与税をかけずに高額な贈与を受けられるため、暦年課税のほうが負担は軽くなります。

②相続税の控除額を超える金額を相続する場合

相続税や贈与税の税率は最大55%で、いずれも財産の額が大きいほど税率が高くなる累進課税の仕組みが採用されています。そのため、相続税の基礎控除額(3,000万円+600万円×法定相続人の数)を超えるような相続財産により、相続税を負担する割合も大きくなることが想定される場合は、暦年課税で贈与税を納税するほうが負担は軽くなる可能性があります。

相続時精算課税で負担が軽くなるケース

住宅購入において、頭金にあてる自己資金が少なく、短期間にまとまった金額の資金援助が必要な場合は、相続時精算課税のほうが負担は軽くなります。

相続税には「3,000万円+600万円×法定相続人の数」から算出される基礎控除額が設けられており、相続された財産のうち、最低でも3,600万円の控除が可能です。

住宅取得などで一時的に多くの資金援助を受けたいという方で、1年間に110万円を超える贈与を受ける予定がある場合は、相続時精算課税で贈与税を抑えましょう。

前述のように、贈与額と相続額の合計が相続税の基礎控除額以内であれば、相続時も高額な税金が発生することはありません。

なお、相続時に小規模宅地の特例を受ける予定がある方の場合、節税を見越した宅地の贈与はおすすめできません。

小規模宅地の特例とは、一定の条件を満たして宅地を相続する場合にのみ、その評価額を最大80%減額できるという制度です。したがって、贈与済みの財産には適用できませんので注意が必要です。

3.住宅取得資金にかかる贈与税を抑える特例3つ

住宅取得にかかる贈与税を抑える特例は、おもに以下の3つがあります。

- 特例1. 直系尊属(父母/祖父母)から住宅取得等資金の贈与を受けた場合の非課税

- 特例2. 相続時精算課税選択の特例

- 特例3. 夫婦の間で居住用の不動産を贈与したときの配偶者控除

これらの特例は、暦年課税を選んだのか相続時精算課税を選んだのかにより、適用可否が以下の表のように異なります。

| 暦年課税制度 | 相続時精算課税制度 |

|---|---|

| 1.直系尊属(父母/祖父母)から住宅取得等資金の贈与を受けた場合の非課税 | 1.直系尊属(父母/祖父母)から住宅取得等資金の贈与を受けた場合の非課税 |

| 3.夫婦の間で居住用の不動産を贈与したときの配偶者控除 | 2.相続時精算課税選択の特例 |

上記の図のように、暦年課税と相続時精算課税ともに、直系尊属(父母/祖父母)から住宅取得等資金の贈与を受けた場合(特例1)には非課税となります。

しかし、暦年課税では、夫婦の間で居住用の不動産を贈与したときの配偶者控除(特例3)が適用されるのに対して、相続時精算課税では、配偶者控除は無く、相続時精算課税選択の特例(特例2)が適用される点に違いが生じるので注意が必要です。

なお、相続時精算課税を選ぶ場合は、直系尊属からの贈与場合の特例と、相続時精算課税選択の特例(特例1と2)は併用が可能です。

以下では、3つの特例の特徴について詳しく解説していきます。

特例1.直系尊属(父母/祖父母)から住宅取得等資金の贈与を受けた場合の非課税

まずは特例1について見ていきましょう。暦年課税と相続時精算課税ともに、直系尊属(父母/祖父母)から住宅取得等資金の贈与を受けた場合には、贈与税を一定の限度額まで非課税にできます。

直系尊属(父母/祖父母)から住宅取得等資金の贈与を受けた場合の非課税の要件をまとめると以下のようになります。

| 贈与する人 | 父親/母親 |

|---|---|

| 贈与を受ける人 |

※新築する住宅の床面積が40平方メートル以上50平方メートル未満の場合は1,000万円以下である |

| 非課税金額 | 1,500万円まで |

| 住宅取得の要件 |

※鉄骨造、鉄筋コンクリート造、鉄骨鉄筋コンクリート造など耐火建築物は築25年以内 |

| 住宅取得・居住の時期 | 贈与を受けた年の翌年3月15日までに贈与額(全額)を住宅用家屋の新築、取得または増改築にあて、同年12月31日までに居住 |

| 手続き |

※e-Taxの利用は事前の利用開始手続きが必要になります |

以下では、贈与税の限度額や適用条件、申告方法について詳しく説明していきます。

「直系尊属から住宅取得等資金の贈与を受けた場合の非課税」の限度額

この特例で非課税になる限度額は、対象となる住宅の性能や新築契約を締結した日付により、以下のように異なります。

| 新築契約の締結日 | 省エネ等住宅 | 左記以外の住宅 |

|---|---|---|

| 〜2015年12月31日 | 1,500万円 | 1,000万円 |

| 2016年01月01日〜2020年03月31日 | 1,200万円 | 700万円 |

| 2020年04月01日〜2021年12月31日 | 1,000万円 | 500万円 |

| 新築契約の締結日 | 省エネ等住宅 | 左記以外の住宅 |

|---|---|---|

| 2019年04月01日〜2020年03月31日 | 3,000万円 | 2,500万円 |

| 2020年04月01日〜2021年12月31日 | 1,500万円 | 1,000万円 |

「直系尊属から住宅取得等資金の贈与を受けた場合の非課税」の適用条件

直系尊属から住宅取得等資金の贈与を受けた場合の非課税の適用条件は、主に受贈者の条件と住宅用家屋の条件があります。

〈受贈者の条件〉

- 贈与者の直系卑属(子どもや孫)であること

- 贈与を受けた年の1月1日において20歳以上であり、所得金額が2,000万円以下であること(※)

- 贈与を受けた年の翌年3月15日までに贈与額(全額)を住宅用家屋の新築、取得または増改築にあて、同年の12月31日までに居住すること

- 2015年1月1日から2021年12月31日までの間に、直系尊属(父母や祖父母)から贈与を受けて住宅用家屋の「新築」「取得」「増改築」のいずれかを行なうこと

※新築する住宅の床面積が40平方メートル以上50平方メートル未満の場合は、1,000万円以下であること

〈住宅用家屋の条件〉

新築または新築住宅を取得する場合:

- 住宅用家屋の床面積が40平方メートル以上240平方メートル以下であり、その半分以上の床面積を受贈者の居住に使用すること

中古住宅を取得する場合:

- 住宅用家屋の床面積が40平方メートル以上240平方メートル以下であり、その半分以上の床面積を受贈者の居住に使用すること

- 築20年以内(※)の建物であること

※鉄骨造、鉄筋コンクリート造、鉄骨鉄筋コンクリート造などの耐火建築物は築25年以内

増改築をする場合:

- 住宅用家屋の床面積が40平方メートル以上240平方メートル以下であり、その半分以上の床面積を受贈者の居住に使用すること

- 増改築に係る工事費用が100万円以上であること

その他の細かい条件は以下のページをご参考ください。

国税庁「No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税」

非課税額は、住宅の新築などに関わる契約の締結日や、契約時の消費税率、住宅用家屋の性能によって異なりますが、暦年課税の基礎控除額110万円と合わせると最大1,610万円まで、相続時精算課税の基礎控除額2,500万円と合わせると最大4,000万円まで、贈与額を控除できます。

また、本特例は住宅ローン控除との併用が可能です。併用する場合、住宅ローン借入額と贈与額の合計が住宅の価格を超えないよう本特例の非課税額を調整し、住宅ローン控除を最大限活用できるようにしましょう。

なお、本特例は新築や中古の住宅取得において贈与を受けた際に贈与税が非課税となる特例のため、土地のみの購入で適用を受けることはできません。

「直系尊属から住宅取得等資金の贈与を受けた場合の非課税」の申告方法

暦年課税、相続時精算課税のいずれの場合でも適用される「直系尊属からの贈与を受けた場合の非課税」ですが、贈与を受けた年の翌年2月1日から3月15日までの間に、この特例の適用を受ける旨を贈与税の申告とあわせて行なう必要があります。

| 必要書類 | 入手方法 |

|---|---|

| 申告する課税制度に適した贈与税の申告書 | 税務署または国税庁ホームページより入手 |

| 受贈者の戸籍の謄本 | 本籍地のある市区町村役場窓口または郵送請求により入手 |

| 源泉徴収票 | 年末調整が行なわれた勤務先より入手 |

| 登記事項証明書 | 所轄の法務局窓口またはオンライン請求により入手 |

| 住宅の性能を確認できる証明書(住宅性能証明書、建設住宅性能評価書の写し、認定長期優良住宅建築証明書 など) | 住宅建築時に検査および書類の申請が行なわれている場合、ハウスメーカーより入手 |

| マイナンバーと身元を確認できる本人確認書類(マイナンバーカード、通知カード+運転免許証 など) | 住民票のある市区町村役場窓口より入手 |

手続きの方法(申告方法):

- 所轄の税務署窓口へ必要書類を提出、もしくは時間外収受箱へ投函

- 郵便により所轄の税務署へ送付(提出日は通信日付印により表示された日)

- 国税庁のホームページで作成した申告書をe-Tax(電子申告)により送信(※)

※e-Taxの利用は事前の利用開始手続きが必要です。

特例2.相続時精算課税選択の特例

つぎに、相続時精算課税選択の特例について見ていきましょう。2021年12月31日までに住宅取得のための贈与を受けた場合、一定の条件を満たすことで、贈与者の年齢に関係なく、相続時精算課税制度での贈与税申告が可能となる特例です。本特例は、主に以下の条件を満たす場合にのみ適用されます。

「相続時精算課税選択の特例」の適用条件

相続時精算課税選択の特例は、受贈者と住宅用家屋の条件があります。

〈受贈者の条件〉

- 贈与者の直系卑属(子どもや孫)であること

- 贈与を受けた年の1月1日において20歳以上であること

- 贈与を受けた年の翌年3月15日までに贈与額(全額)を住宅用家屋の新築、取得または増改築にあて、同年の12月31日までに居住すること

〈住宅用家屋の条件〉

新築または新築住宅を取得する場合:

- 住宅用家屋の床面積が40平方メートル以上であり、その半分以上の床面積を受贈者の居住に使用すること

中古住宅を取得する場合:

- 住宅用家屋の床面積が40平方メートル以上であり、その半分以上の床面積を受贈者の居住に使用すること

- 築20年以内(※)の建物であること

※鉄骨造、鉄筋コンクリート造、鉄骨鉄筋コンクリート造などの耐火建築物は築25年以内

増改築をする場合:

- 住宅用家屋の床面積が40平方メートル以上であり、その半分以上の床面積を受贈者の居住に使用すること

- 増改築に係る工事費用が100万円以上であること

その他の細かい条件は以下のページをご参考ください。

国税庁「No.4503 相続時精算課税選択の特例」

通常、相続時精算課税による贈与税申告は「贈与者が60歳以上の父母または祖父母」であることが条件ですが、住宅取得を目的とした贈与において上記の条件を満たす場合は、「贈与者が60歳未満の父母または祖父母」であっても相続時精算課税を選択できるようになります。

なお、この特例は「1.直系尊属から住宅取得等資金の贈与を受けた場合の非課税」と併用可能です。相続時精算課税の控除額2,500万円と、最大1,500万円(※)の控除を組み合わせ、贈与税を大幅に抑えることができます。

※2021年4月1日〜2021年12月31日の利用の場合は1,200万円まで

「相続時精算課税選択の特例」の申告方法

相続時精算課税選択の特例を受ける場合には、贈与を受けた年の翌年2月1日から3月15日までの間に、特例の適用を受ける旨を贈与税の申告とあわせて申し込む必要があります。

| 必要書類 | 入手方法 |

|---|---|

| 贈与税の申告書(第一表、第二票) | 税務署または国税庁ホームページより入手 |

| 相続時精算課税選択届出書 | 税務署または国税庁ホームページより入手 |

| 受贈者の戸籍の謄本または抄本 | 本籍地のある市区町村役場窓口または郵送請求により入手 |

| 登記事項証明書 | 所轄の法務局窓口またはオンライン請求により入手 |

| 住宅の性能を確認できる証明書(住宅性能証明書、建設住宅性能評価書の写し など) | 住宅建築時に検査および書類の申請が行なわれている場合、ハウスメーカーより入手 |

| マイナンバーと身元を確認できる本人確認書類(マイナンバーカード、通知カード+運転免許証 など) | 住民票のある市区町村役場窓口より入手 |

手続きの方法(申告方法):

- 所轄の税務署窓口へ必要書類を提出、もしくは時間外収受箱へ投函

- 郵便により所轄の税務署へ送付(提出日は通信日付印により表示された日)

- 国税庁のホームページで作成した申告書をe-Tax(電子申告)により送信(※)

※e-Taxの利用は事前の利用開始手続きが必要です。

相続時精算課税の特例の要件をまとめると以下のようになります。

| 贈与する人 | 父母/祖父母 |

|---|---|

| 贈与を受ける人 |

|

| 非課税金額 | 2,500万円まで |

| 住宅取得の要件 |

※鉄骨造、鉄筋コンクリート造、鉄骨鉄筋コンクリート造など耐火建築物は築25年以内 |

| 住宅取得・居住の時期 | 贈与を受けた年の翌年3月15日までに贈与額(全額)を住宅用家屋の新築、取得または増改築にあて、同年12月31日までに居住 |

| 手続き |

※e-Taxの利用は事前の利用開始手続きが必要になります |

特例3.夫婦の間で居住用の不動産を贈与したときの配偶者控除

夫婦の間で居住用の不動産を贈与したときの配偶者控除の要件をまとめると以下のようになります。

| 贈与する人 | 配偶者のいずれか |

|---|---|

| 贈与を受ける人 | |

| 非課税金額 | 2,000万円まで |

| 住宅取得の要件 | 特になし |

| 住宅取得・居住の時期 | 贈与を受けた年の翌年3月15日までに住宅を取得し、受贈者が居住している |

| 手続き |

※e-Taxの利用は事前の利用開始手続きが必要になります |

最後に、特例3「夫婦の間で居住用の不動産を贈与したときの配偶者控除」について見ていきましょう。婚姻期間が20年以上の夫婦の間で、住宅取得のための金銭や自宅の贈与が行なわれた場合、暦年課税の基礎控除110万円のほか、最大2,000万円までの配偶者控除が受けられる控除制度です。本控除は、以下の条件を満たす場合にのみ適用されます。

「夫婦の間で居住用の不動産を贈与したときの配偶者控除」の適用条件

「夫婦の間で居住用の不動産を贈与したときの配偶者控除」を受けるための条件は以下のようになっています。

- 夫婦の婚姻期間が20年を過ぎた後の贈与であること

- 配偶者から贈与された財産が住宅取得のための金銭または自宅であること

- 贈与を受けた年の翌年3月15日までに住宅を取得し、受贈者が居住していること

本制度の適用を受けられる回数は、婚姻回数に関係なく一生に一度のみです。配偶者控除を受けると、暦年課税の基礎控除110万円と合わせて最大2,110万円まで贈与額を控除できます。

「相続が発生した際、相続人にかかる相続税を軽減させたい」「夫婦間の財産を整理したい」といったケースで活用できる控除制度と覚えておきましょう。

なお、配偶者の相続で免除される相続財産額(1億6,000万円まで)や、相続時に活用できる「小規模宅地の特例」を考慮すると、「配偶者控除を受けると必ず負担が軽くなる」とは言いきれない点に注意が必要です。

「夫婦の間で居住用の不動産を贈与したときの配偶者控除」の申告方法

贈与を受けた年の翌年2月1日から3月15日までの間に、本制度の適用を受ける旨を贈与税の申告と併せて行ないます。

| 必要書類 | 入手方法 |

|---|---|

| 申告する課税制度に適した贈与税の申告書 | 税務署または国税庁ホームページより入手 |

| 贈与を受けた日から10日を過ぎた日以降に作成された戸籍の謄本または抄本 | 本籍地のある市区町村役場窓口または郵送請求により入手 |

| 贈与を受けた日から10日を過ぎた日以降に作成された戸籍の附票の写し | 本籍地のある市区町村役場窓口または郵送請求により入手 |

| 登記事項証明書 | 所轄の法務局窓口またはオンライン請求により入手 |

| 自宅を贈与された場合は固定資産評価証明書 | 所轄の市区町村役場窓口または郵送により入手 |

| マイナンバーと身元を確認できる本人確認書類(マイナンバーカード、通知カード+運転免許証 など) | 住民票のある市区町村役場窓口より入手 |

手続きの方法(申告方法):

- 所轄の税務署窓口へ必要書類を提出、もしくは時間外収受箱へ投函

- 郵便により所轄の税務署へ送付(提出日は通信日付印により表示された日)

- 国税庁のホームページで作成した申告書をe-Tax(電子申告)により送信(※)

※e-Taxの利用は事前の利用開始手続きが必要です。

4.まとめ

贈与の目的に関係なく、個人から年間110万円以上の財産を受け取ると贈与税が発生します。住宅取得などで高額な資金援助を受ける予定がある方は、翌年以降にかかる税金を抑えるためにも、贈与の受け方に注意しましょう。

贈与税の課税制度は毎年110万円の控除がある「暦年課税」と、贈与額が相続財産に加算される「相続時精算課税」に分かれます。贈与税の申告を行なう際は、相続を見据えるとともに、利用できる特例があるかどうか確認し、節税につながる計画を立てることが大切です。

住宅の購入や新築、増改築を目的とした贈与においては、贈与額を控除して贈与税を抑えられる3つの特例があります。短期間にまとまった額の贈与を受けたい場合は、特例を活用しながら贈与税を抑え、贈与の恩恵を最大限受けられるように工夫しましょう。

- 監修:公認会計士 税理士・河野雅人

- 東京都新宿区に事務所を構え活動中。大手監査法人に勤務した後、会計コンサルティング会社を経て、税理士として独立。中小企業、個人事業主を会計、税務の面から支援している。独立後8年間の実績は、法人税申告実績約300件、個人所得税申告実績約600件、相続税申告実績約50件。年間約10件、セミナーや研修会等の講師としても活躍している。趣味はスポーツ観戦。

住宅ローン 人気ランキング

2026/02/28 現在 [更新日時] 2026/02/28 09:00

[集計期間] 2026/02/21〜2026/02/27

人気ランキングは、価格.comユーザーのアクセス数・お申込み状況をもとにランキングを集計しています。

[更新日時] 2026/02/28 09:00

[集計期間] 2026/02/21〜2026/02/27

人気ランキングは、価格.comユーザーのアクセス数・お申込み状況をもとにランキングを集計しています。

-

1位

SBI新生銀行パワースマート住宅ローン 変動(半年型)

年0.640% (2026/02/01 時点)- 表示金利は「<SBIハイパー預金開設者限定>住宅ローン金利優遇プログラム」(年-0.090%)が適用されています。適用前は年0.730%です。契約時金利は申込内容や審査結果等により決定されます。

特典あり 抽選で3ヶ月分金利相当還元SBI新生銀行の住宅ローンをおすすめしている評判・借り入れレポート5 変動金利であり金利が低めであることが決め手変動金利であり金利が低めに設定されていることが決め手です。事務手数料などは普通にかかりますが銀行のシステムとして安定している印象であり、申し込みなどもウェブ上から行えて簡単でした。また金利について問い合わせを行った際のスタッフの方の対応・説明が丁寧だったことも好印象ですね。

【金利】いくつかある銀行の住宅ローンと比べても低めの設定です。

【借り入れ費用】手数料は普通にかかります。

【返済】元利均等返済の他に繰上げ返済も可能です。

【保険オプション】それほど多くはないですが、ガン団信などがあります。

【借り入れ手続き】ウェブ上から申し込みが行えて簡単です。契約などについては電話で聞けますし、電子契約で行います。

【サポート】金利の説明や契約の際の対応はとても丁寧でした。 -

2位

PayPay銀行住宅ローン 変動

年0.600% (2026/02/01 時点)- 表示金利は「スマホ/ネット/でんき優遇割」(年-0.130%)が適用されています。適用前は年0.730%です。借入期間が35年を超える契約の場合、年0.100%の金利上乗せが発生します。

PayPay銀行の住宅ローンをおすすめしている評判・借り入れレポート5 低金利で団信が充実してます。申請画面が凄く分かりやすく、初めての住宅ローンでしたがスムーズにできました。母子家庭でネット銀行は審査が厳しいと思っていたので、ダメもとで申し込みしたところ、審査が通り無事購入することができました。やはり低金利は魅力です。

【金利】低いほうです。

【借り入れ費用】事務手数料は元金2.2% 他はかかりません。

【返済】元利均等返済のみです。

【保険オプション】がん100%保障 +0.1%

【借り入れ手続き】ネットのみです。

【サポート】問い合わせ時の対応は丁寧でした。 -

-

4位

イオン銀行全期間優遇金利プラン 変動

年0.780% 〜0.830% (2026/02/01 時点)- 借入金利は物件価格の借入比率(80%以内・80%超)により異なります。表示の金利は手数料定率型で借り入れをした場合の最大差引幅適用の参考金利となります。

イオン銀行の住宅ローンをおすすめしている評判・借り入れレポート4 色々とお得なキャンペーンがあるインターネット上から気軽に相談ができますし、申し込みも可能です。イオングループでの購入が5%オフになるサービスもイオンで買い物することが多いので助かりますね。店舗窓口でも相談を受け付けておりとても丁寧でした。

【金利】色々な銀行の住宅ローンを比較しましたが、結構低いです。

【借り入れ費用】保証料・一部繰上返済手数料などは無料ですが、事務手数料が普通にかかります。

【返済】元利均等返済であり、口座からの自動引き落としです。

【保険オプション】金利を上乗せすることによりがん保障、8疾病保障が付帯できます

【借り入れ手続き】来店は基本不要で申込が可能です。

【サポート】店舗窓口での説明はとても丁寧でわかりやすかったですね。 -

5位

auじぶん銀行住宅ローン 当初期間引下げプラン 固定10年

年1.396% (2026/02/01 時点)- 表示金利は「au金利優遇割」(年-0.100%)が適用されています。適用前は年1.496%です。表示金利に「J:COM金利優遇割」「コミュファ光優遇割」は適用されていません。表示金利は借り入れ時50歳以下で一般団信を選択し、物件価格の80%以下で借り入れた場合です。借入金利は物件価格の借入比率(80%以下・80%超)により異なります。新規借り入れに適用される金利です。

auじぶん銀行の住宅ローンをおすすめしている評判・借り入れレポート5 au金利優遇割が非常に魅力au回線とセットで利用すると金利が年0.07%下がるのでお得です。もともとの金利自体も低いためそのままでも十分お得ですが、auモバイル優遇割やじぶんでんき優遇割により金利が大幅に下がるシステムは金利にこだわる人に特におすすめですね。

【金利】元々でも低いですが、優遇割を利用することによりさらに下がります。

【借り入れ費用】元金×2.200%の手数料は普通にかかります。

【返済】元利均等返済、または元金均等返済であり一部繰上、もしくは全部繰上返済にも対応しています。

【保険オプション】一般団信は無料であり、がん保障団信などのオプションもあるので選択肢が広いです。

【借り入れ手続き】基本的に仮審査だけでなく本審査も書類のアップロードで対応できるので、忙しい人にもおすすめです。

【サポート】au金利優遇割について質問した際には丁寧に答えてくれました。

「価格.com住宅ローン」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 本サービスは住宅ローン商品等に関する情報の提供を目的としたものであり、ローン契約締結の代理、媒介、斡旋等を行うものではありません。ローン契約の申込等はご利用者様が契約先金融機関に対して直接行うこととします。

- 掲載している商品やサービス等の情報は、各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。ご利用者様が当社提供情報を閲覧される時点での各商品の金利、手数料その他を保証するものではありません。

- ローン契約時には当該金融機関から直接提供される正確かつ最新の情報を必ずご確認の上、ご契約ください。

- 当社では各金融機関の商品/サービス等に関するご質問にはお答えできません。各金融機関に直接お問い合わせください。

- キャンペーンは各広告主において実施されるものであり、広告主による募集要綱等を十分にご確認ください