基礎知識新NISA(ニーサ)のデメリット・注意点

「新NISAのデメリット・注意点」のまとめ

-

- ポイント1

- 口座開設はひとり1口座のみ

-

- ポイント5

- 課税口座との損益通算も不可

実際に新NISA口座で投資を始めるには、デメリットや注意点もしっかり理解しておく必要があります。5つのデメリット・注意点について解説します。

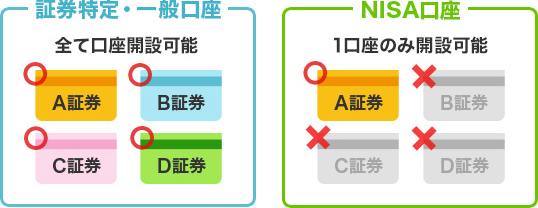

口座開設はひとり1口座のみ

新NISAの正式名称は「少額投資非課税制度」で、株式や投資信託などへの投資による収益(売却益や配当金、分配金等)が非課税になるという特徴があります。新NISA口座は証券会社のほか、銀行・信託銀行、投信会社、生命保険会社などの金融機関のいずれかで開設することができますが、ひとり1口座(1金融機関)のみと限定されています。

新NISA口座を重複して開設することがないよう、口座開設の際には国税庁による審査も行われています。もちろん、証券会社や銀行などの総合口座はいくつでも開設することは可能です。

デメリットというより注意点となりますが、ひとり1口座しか開けないため、どの金融機関で新NISA口座を開くかは慎重に検討する必要があります。

新NISAでは投資信託の積立てを基本とするつみたて投資枠と、個別株投資なども可能な成長投資枠の併用ができるようになりました。自分がどのような投資をしたいかによって、どこで新NISA口座を開くのかが変わってきます。各社の新NISA口座の取扱商品や手数料などを比較して選ぶと良いでしょう。

一定の手続きを踏めば、新NISA口座を別の金融機関に移すことも可能

一定の手続きを行えば、新NISA口座を別の金融機関に移すこともできます。「投資信託の積立だけでいいと思っていたけれど、株式投資も行いたい」という場合は、年度単位で新NISA口座を移すことが可能です。ただし、2023年まで行っていた旧NISA口座での投資分(投資信託や株式など)を、新NISA口座に移すことはできません。当然ながら、課税口座(特定口座や一般口座)にある投資信託や株式などを新NISA口座に移すこともできないので注意しておきましょう。

また、NISA口座を移し替え元のNISA口座と新たなNISA口座にそれぞれ資産があったとしても、NISA口座数は「1」とカウントします。あくまでも新規買付ができるNISA口座がひとり1口座に限られるものですので、勘違いしないようにしましょう。

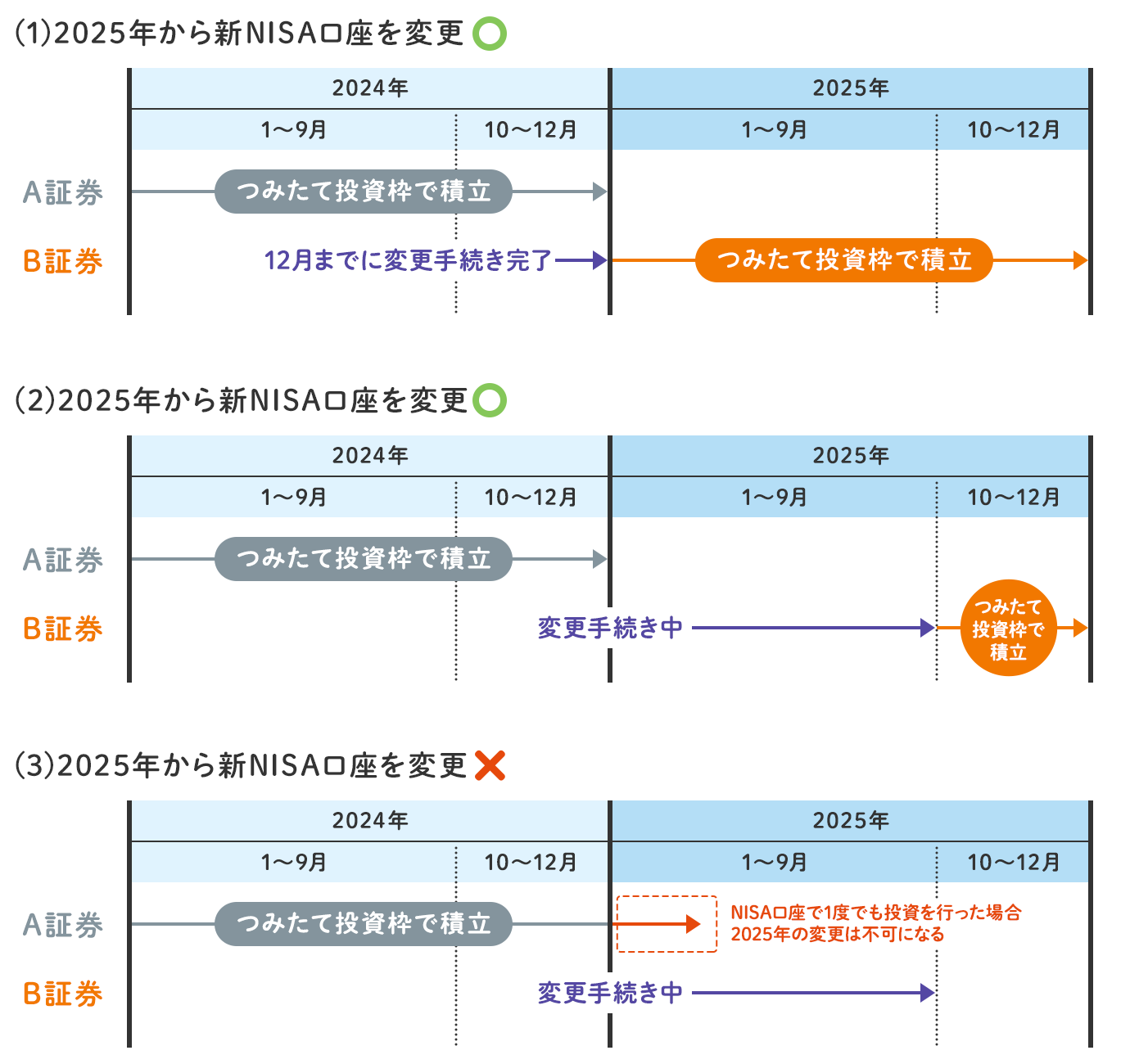

年に1度でも商品の買い付けをすると、その年は金融機関の変更不可

新NISA口座は年度単位で金融機関を変更することができると書きましたが、新NISA口座の金融機関を変更するには、変更を行う前年の10月1日から、変更を行う当年の9月30日までに手続きを完了する必要があります。

ここで注意点がひとつあります。変更する前年の12月31日までに変更手続きが完了していれば問題はないのですが、変更する当年かつ変更手続きが完了する前に、1度でも商品の買い付けを行うとその年は新NISAの変更ができなくなります。

たとえばA証券からB証券へ新NISA口座を移す場合、下図の(1)(2)は移せるものの、(3)のように変更手続きが完了する前に元のNISA口座で1度でも投資を行った場合は、その年の変更ができなくなってしまうので注意が必要です。

2023年までの旧NISAから新NISAへのロールオーバー不可

新NISAのデメリット・注意点のひとつとしてあげられているのが、2023年までの旧NISAから新NISAへのロールオーバーができないことです。

旧NISAのうち、一般NISAでは非課税期間が5年間と定められていました。5年間の非課税期間が終わると、翌年の非課税投資枠に移管(ロールオーバー)することが可能でした。たとえば、2018年に一般NISA口座で投資をした商品は2022年末に5年間の非課税期間が終了しますが、ロールオーバーを行えば2026年末まで非課税で運用することができる制度でした。

ロールオーバーには上限額はなく、時価が非課税投資枠を超えても、翌年の年間投資枠に移せることもメリットでした。しかし、一般NISAで購入した商品のうち2024年以降に満了を迎える分は、新NISAへのロールオーバーはできず課税口座(特定口座・一般口座)へ移されることになっています。旧NISAと新NISAは別の制度として分けられているためです。

なお、新NISAは非課税期間が無期限化されたため、ロールオーバーの概念はなくなりました。そのため2024年以降、新NISAになってから投資を始めた人には影響はありません。このデメリットは、一般NISA(旧NISA)で投資をしていた人にとってのデメリットと言えます。

一般NISA(旧NISA)で投資をしていた人は、ロールオーバーができないことを前提に、非課税期間中にタイミングを見計らって売却する必要があります。筆者もこれに該当する日本株が少しありますが、売却して新NISA口座で買い直す作業を行おうと思っています。

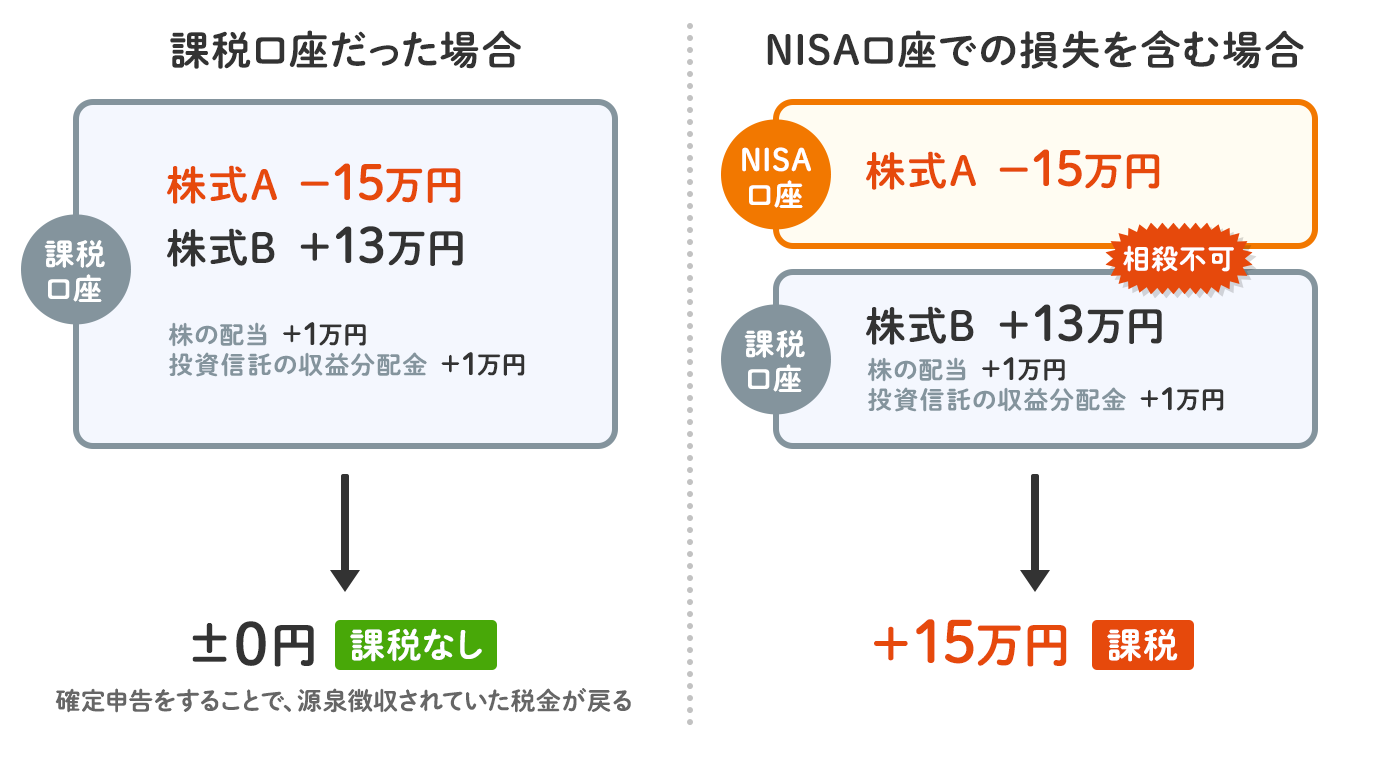

課税口座との損益通算も不可

最後に、新・旧NISAに共通の最大のデメリットとしてあげられるのが、NISA口座で生じた損失を課税口座(特定口座・一般口座)と損益通算ができないことです。この点はしっかり頭において、始める必要があります。

課税口座では、1月から12月までの1年間に株式を売買して出た利益と損失は相殺することができます。さらに、株式の配当や投資信託の収益分配金、公社債など(国債、地方債、外国国債など)の利子・分配金との通算も可能です(確定申告が必要)。たとえば複数の課税口座で投資を行っている場合も、この損益通算は可能です。しかしNISA口座では、この損益通算が認められていないのです。

損益通算の例

課税口座では損益通算をしてもマイナスが残れば、繰越控除として最長3年間繰り越すことも可能です。

この弱点を踏まえて考えると、新NISAではハイリスクな投資は避け、損失をできるだけ抑える投資を行うべきとも言えそうです。安定成長を狙う投資信託やETF、個別株なら高配当株などが適しているとされています。

- 執筆・監修 豊田眞弓(とよだ まゆみ)

- FPラウンジ代表、亜細亜大学非常勤講師。AFP。マネー誌ライターなどを経て、独立系FP。講演・講師、コラム執筆や監修、個人相談などを業務としている。ライフワークとして、30年近く子どもから社会人、高齢者までの金融経済教育に携わってきた。FP技能士3級講座講師も務める。趣味は講談、投資。

- 新NISAのデメリット・注意点を理解したら、NISAを扱っている金融機関を見てみよう

「価格.com NISA口座比較」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 最新の情報が反映されていない場合がございます。最新情報は各証券会社の公式ページ等でご確認ください。

- ご契約にあたりましては、必ず金融機関において「契約締結前の交付書面」等をご確認の上、お客様ご自身でご判断ください。

- キャンペーン・特典は各広告主において実施されるものであり、広告主による募集要綱等を十分にご確認ください。

- 当社では各金融機関のサービスに関するご質問にはお答えできません。各金融機関にお問い合わせください。