2017年8月22日

借り換え知識

本当に得?住宅ローン「借り換え」効果をシミュレーションで試算する方法

住宅ローンは日々新しい商品が出てきています。世の中の金利状況があまり変わっていなくても、住宅ローンの金利はずいぶんと下がっていることもあります。少しでも有利な条件のものに借り換えができれば、家計の助けにもなります。どのくらいの効果があるのか、シミュレーションから始めてみましょう。

住宅ローンを借り換えすると、どんな効果があるの?

住宅ローンの借り換えは、他の金融機関で現在の住宅ローンの残高分の借入れをして現在の住宅ローンを一括返済することです。そして、今後は、新しく借入れした金融機関に返済をしていくことになります。

借り換えをすることで、いろいろな効果が望めます。最近の新しい商品に買い替えするようなイメージですから、サービスが増えていたり、保障が付いていたりする場合もあります。しかし、なんといっても、借り換えの魅力は「返済額が下がる」ことでしょう。

住宅ローン 借り換えを比較

金利が0.1%違うと、返済額はどのくらい変わるの?

住宅ローンの借り換えの効果が出る目安として、「残高1,000万円以上、金利差1.0%、残り期間10年以上」などと言われたことがありますが、実際はどのくらい違えば効果があるでしょうか?

金利が下がった場合の効果がどのくらいか試算してみましょう。

例【残高2,000万円、金利2.5%】

| 現在 | 0.1%下がったら | 0.5%下がったら | 1%下がったら | |

|---|---|---|---|---|

| 毎月返済額 | 105,981円 |

105,009円 (△972円) |

101,177円 (△4,804円) |

96,509円 (△9,472円) |

| 今後支払う 返済額の総額 |

約2,544万円 |

約2,520万円 (△約24万円) |

約2,428万円 (△約116万円) |

約2,316万円 (△約228万円) |

| 現在 | 0.1%下がったら | 0.5%下がったら | 1%下がったら | |

|---|---|---|---|---|

| 毎月返済額 | 79,024円 |

77,988円 (△1,036円) |

73,924円 (△5,100円) |

69,024円 (△10,000円) |

| 今後支払う 返済額の総額 |

約2,845万円 |

約2,808万円 (△約37万円) |

約2,661万円 (△約184万円) |

約2,485万円 (△約360万円) |

※借り換えのための費用は含んでいません。

同じ2,000万円でも、あと何年返済が続くかによって効果は異なります。残り期間が長いほど、総額の違いが大きくなります。また、残高が多いほど毎月返済額や今後支払う返済額の総額の軽減効果が大きくなります。

最新の住宅ローン 金利を確認

毎月5,000円の違いでも20年で120万円

上記の例で、金利が0.5%下がると、毎月返済額は約5,000円少なくなります。「借り換えしてもたったの5,000円か……」と、ついついそのままになってしまいがちですが、ぜひ総額でも考えてみてください。一ヶ月の5,000円は20年では120万円、30年では180万円にもなります。

20年後に120万円あれば、例えば水回りの設備を新しくしたり、内装を変えたりなどマイホームの維持にも使えます。もちろん、家族で旅行をしたり、リタイア後の生活費に充当したり、使い道はさまざまです。もし金利を1%下げることができれば、もっと多くの金額を節約できることになります。

何かをガマンして節約して120万円を貯めるのは、それなりの努力の積み重ねが必要です。しかし、住宅ローンの金利が0.5%下がることで貯まる120万円は、一度、手続きさえすれば、ガマンは必要ありません。住宅ローンの借り換え効果の魅力と言えるでしょう。

シミュレーションするための準備をしよう

では、効果のある借り換えが可能かどうか、自分の場合で実際に検証してみましょう。検証するために、まずは現在の住宅ローンの内容を把握します。

現在の住宅ローンの内容確認

返済予定表を手元に準備してください。返済予定表は全期間固定金利型の場合には、借入れ当初に発行されています。変動金利型の場合には半年に一度、金融機関からハガキ等で届いています。

1. 現在の借入金残高

直近の返済年月日の借入金残高をみます。ボーナス払いがある場合には、合計額が記載されているケース、毎月払いとボーナス払いが別表記になっているケースの両方があります。別表記になっている場合には、合計してください。

2. 残りの返済期間

最終返済期限までの年月数を数えます。例えば、現在が平成27年12月の返済を終えたところだとすると令和22年6月の返済までは24年6ヶ月です。

3. 現在の住宅ローンの金利タイプ

金利タイプが明記されている場合とされていない場合があります。見分け方法は次のようになります。

- 完済までの予定が全て記載されている → 全期間固定金利型です。

- 半年分の記載しかなく、半年ごとに返済予定表が送られてくる → 変動金利型です。

- 60回、120回など途中までの予定が記載されている → 固定金利選択型です。

60回の場合は5年固定、120回の場合は10年固定です。

つまり、金利が決まっていて、返済額が確定している分のみ予定表として渡されているということです。なお、繰上返済をした場合には、返済額や返済期間が変更されるので、再計算されたものが発行されます。変更されている場合には、最新の予定表を見てください。

4. 金利

現在の金利が何%かを確認します。

固定金利選択型の場合には、現在のその金利が何年何月まで続くかを把握しましょう。確認の方法は予定表の最後の行の年月です。

その他、現在の住宅ローンの内容方法の確認は「借り換え前に自分の住宅ローンのココをチェック」も参考にしてください。

どのくらいお得か、いざ、シミュレーション!

では、実際に「住宅ローン 借り換えシミュレーション」で計算してみましょう。

シミュレーション事例

- 現在の借入残高:26,037,263円(毎月分17,359,763円、ボーナス分8,677,500円)

- 残りの返済期間:最終期限は令和22年6月。残りの返済期間は24年6ヶ月

- 現在の金利タイプと適用金利:全期間固定、2.5%

画面には次のようにインプットします。

将来の金利変動は、まずは「一定」で試算してみましょう。

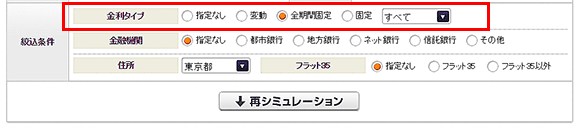

「シミュレーション結果へ」をクリックして次のページに進むと、もう少し詳しく条件を入力するページが出てきます。絞り込みをしないと、どれを選んでよいかわからないので、次のような順番で絞り込んでみましょう。

1. 今と同じ金利タイプにしてみる

まずは、現在と同じ金利タイプで絞り込んでみるとわかりやすいでしょう。本ケースは、全期間固定なので全期間固定にチェックを入れ、「再シミュレーション」をクリックします。

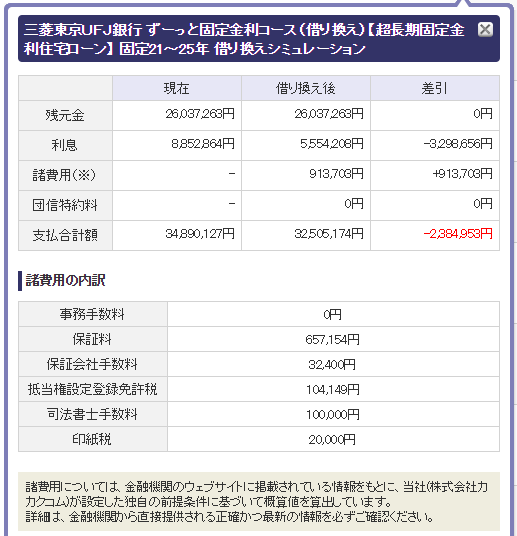

シミュレーション結果はご覧のとおりです。総支払額、毎月支払額、ボーナス月支払額の明細と、現在の住宅ローンの支払額との差額が表示されます。総支払額で200万円以上少なくなるものがいくつかありました。

※2016年1月時点での試算となります。

2. 金利タイプを変えてみる

どの金利タイプだと借り換え効果が出るかはケースバイケースですので、他の金利タイプでも試してみましょう。変動金利型や固定期間選択型で試算する場合には、「将来の金利変動予想」も入力しましょう。

下記の金利上昇予想では、変動金利型にしても借り換え効果がありそうです。総支払額も少なくなりますが、毎月の支払額は約1万6千円も少なくなります。

しかし、「3年後から1年毎に0.3%上昇」と上昇の幅を少し変えただけで、総支払額は多くなるという結果が出ました。金利上昇が気になる場合には、いろいろな数字を入れて確かめてみるとよいでしょう。

3. 諸費用をチェック

住宅ローンの借り換えには諸費用がかかります。できれば、この諸費用は現金で準備したいところです。諸費用を含めて借り換えすることも可能ですが、借入額が増えてしまいます。それでも借り換え効果があるのか、今一度計算してみることが重要です。

諸費用は、総支払額の欄にある「総支払額の詳細」をクリックすると見ることができます。クリックすると次のようなウィンドウが現れます。

※2016年1月時点での試算となります。

内訳を見ると、住宅ローンの返済額では約329万円の軽減効果があるものの、諸費用が約91万円かかるため、その分を差し引いて、約238万円総支払額が少なくなる結果になっていたことがわかります。

効果はあるものの、諸費用を貯蓄等から出すのは厳しいという場合には、この「総支払額の詳細」の部分を上から順番にクリックして内訳をみながら諸費用がなるべく安いところを見つけ出してみてください。

どのような費用がかかるのかの詳細については、「借り換え時の諸費用は?」を参考にしてください。

4. 借り換えの目的をいまいちど考えてみよう

ここまで、数字を中心に借り換え効果をみてきました。金利タイプをどれにするか、今後の金利の動向をどう考えるかによって、試算結果は大きく違ってきます。

どの住宅ローンに借り換えするかを決める前に、今一度、何のために借り換えをしたいのか、考えてみましょう。今後の金利上昇が心配なら、金利の上昇幅を大きくしてシミュレーションしたり、固定金利に絞ってシミュレーションする、現在の毎月返済額を下げるのが最優先なら、金利タイプは絞らずにシミュレーションし毎月支払額の欄で比較するなど、目的に合わせた使い方をしてみてください。

| 借り換えの目的 | シミュレーションの使い方 | 見るポイント |

|---|---|---|

| 総返済額を 減らしたい |

「将来の金利変動予想」を「一定」にし、今と同じ金利タイプを指定 | 総返済額が減るものがあれば、借り換え効果はあり |

| 「将来の金利変動予想」を「上昇」にして金利タイプは「指定なし」にする 金利変動予想を少しずつ大きくしてみる |

このくらいは上がるかもしれないと自分が予想するくらいの金利で、総返済額が減るものを探す | |

| 毎月返済額を 少なくしたい |

金利タイプは「指定なし」にする | 毎月支払額の欄で、現在のローンとの差分がマイナスになっているものがあれば、毎月返済額を下げられる |

| 金利変動予想を少しずつ大きくしてみる | 当シミュレーションでは将来の毎月返済額は出てこない。毎月返済額が少なくなっていても、総返済額が増えていたら将来の返済が多くなるので要注意 | |

| 今後の 金利上昇が心配 |

「将来の金利変動予想」を「一定」にして金利タイプは「全期間固定」にする | 金利上昇を避けるには全期間固定にする必要があるが、毎月返済額や総返済額は増えるかもしれない。どのくらい増えるかを見て、自分の許容範囲内かを確認する |

| 「将来の金利変動予想」を「上昇」にして上昇幅を少しずつ大きくしてみる | 金利の上昇幅がどのくらいだと、借り換えたほうが良いのかをみる |

借り換えはどんな目的に活用できるかは、次の記事も参考にしてください。

思い立ったら、早めに手続きを

シミュレーションして、借り換え効果がありそうでしたら、なるべく早めに行動に移しましょう。住宅ローンの金利は毎月変動しています。低くなることもありますが、高くなることもあります。「金利の一番低いところで借り換えできた!」とはなかなかいかないものです。様子見をしているうちに機会を逃してしまったということがないようにしましょう。

最近では、まずWEBで事前審査を受け付けてくれる金融機関が増えてきました。また、ネットで申し込みし、書類は郵送でやりとりをすることで借り換えできる金融機関も少なくありません。金融機関に出向く時間がない、という人はこのようなサービスをしている金融機関を選ぶとよいでしょう。

借り換えの流れや必要書類はこちらを参考にしてください。

住宅ローン 人気ランキング

2026/01/01 現在 [更新日時] 2026/01/01 09:01

[集計期間] 2025/12/25〜2025/12/31

人気ランキングは、価格.comユーザーのアクセス数・お申込み状況をもとにランキングを集計しています。

[更新日時] 2026/01/01 09:01

[集計期間] 2025/12/25〜2025/12/31

人気ランキングは、価格.comユーザーのアクセス数・お申込み状況をもとにランキングを集計しています。

-

1位

SBI新生銀行パワースマート住宅ローン 変動(半年型)

年0.590% (2025/12/01 時点)- 表示金利は「<SBIハイパー預金開設者限定>住宅ローン金利優遇プログラム」(年-0.090%)が適用されています。適用前は年0.680%です。新規借り入れかつ変動金利で借入期間が35年を超える場合、当初借入金利に年0.100%の金利上乗せとなります。

SBI新生銀行の住宅ローンをおすすめしている評判・借り入れレポート5 変動金利であり金利が低めであることが決め手変動金利であり金利が低めに設定されていることが決め手です。事務手数料などは普通にかかりますが銀行のシステムとして安定している印象であり、申し込みなどもウェブ上から行えて簡単でした。また金利について問い合わせを行った際のスタッフの方の対応・説明が丁寧だったことも好印象ですね。

【金利】いくつかある銀行の住宅ローンと比べても低めの設定です。

【借り入れ費用】手数料は普通にかかります。

【返済】元利均等返済の他に繰上げ返済も可能です。

【保険オプション】それほど多くはないですが、ガン団信などがあります。

【借り入れ手続き】ウェブ上から申し込みが行えて簡単です。契約などについては電話で聞けますし、電子契約で行います。

【サポート】金利の説明や契約の際の対応はとても丁寧でした。 -

-

3位

イオン銀行全期間優遇金利プラン 変動

年0.780% 〜0.830% (2025/12/01 時点)- 借入金利は物件価格の借入比率(80%以内・80%超)により異なります。表示の金利は手数料定率型で借り入れをした場合の最大差引幅適用の参考金利となります。

イオン銀行の住宅ローンをおすすめしている評判・借り入れレポート4 特典が良いし金利は低かった現在は若干高めになっていますが、借り入れを決めた際には変動金利がかなり低く、ネットバンクの中でも低かったのが決め手です。またキャンペーンとしてイオングループでの買い物が5%オフになるという特典もかなり魅力的です。

【金利】現在の変動金利は上昇しましたが、当時は低かったです。

【返済】借りる前にシミュレーションを行い無理のない返済額を設定可能です。

【保険オプション】金利の上乗せにより「がん保障付団信」と「8疾病保障付団信」を付帯することができます。「全疾病団信」の金利上乗せはありません。

【借り入れ手続き】ネットでシミュレーションして、ネットで対応できます。

【サポート】基本的に電話やメールでの対応となりますが、特に問題はないです。 -

りそな銀行の住宅ローンをおすすめしている評判・借り入れレポート5 金利自体も低めでお得感がある変動金利自体は他の銀行のプランに比べて低めに設定されているのでお得感はありますね。保障のオプションも幅広く用意されていますし、電話などの他に店舗でも無料の相談を行なっているなどサポートが丁寧な印象です。

【金利】他の銀行と比べて低いと思います。いくつか条件がありますが、それほど難しくは無いですね。

【借り入れ費用】事務手数料はしっかりとかかります。

【返済】元利均等返済であり口座からの自動引き落としとなります。

【保険オプション】「3大疾病保障特約」や「特定状態保障特約(団信革命)」があり個性的です。

【借り入れ手続き】申込はネットから可能です。借入の契約に関しては店舗で相談しました。

【サポート】店舗で相談しましたが、説明はとても丁寧でした。 -

5位

PayPay銀行住宅ローン 変動

年0.500% (2025/12/01 時点)- 表示金利は「年0.1%金利引き下げキャンペーン」と「スマホ/ネット/でんき優遇割」が適用されています。借入期間が35年を超える契約の場合、年0.100%の金利上乗せが発生します。

PayPay銀行の住宅ローンをおすすめしている評判・借り入れレポート5 金利が低い点はやはり魅力全体的に金利が低い。特にがん50%保障団信を金利上乗せなしで利用できる点は非常に魅力。一般団信はもちろんあるし、保障のオプションとしてがん100%保障団信を選べるなど、金利が低い割に色々と選べるのが良い。またサイトで行えるシミュレーションなども分かりやすいし、問い合わせした際の対応も丁寧だった。

【金利】多くの銀行の中でも低い。

【借り入れ費用】特に他と変わりはない。

【返済】他の金融機関の口座と連携できる。

【保険オプション】がん保障団信を選択できる。

【借り入れ手続き】非常にスムーズ。まずはネットで気軽にテストができる。

【サポート】かなり丁寧で金利の説明も分かりやすかった。

「価格.com住宅ローン」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 本サービスは住宅ローン商品等に関する情報の提供を目的としたものであり、ローン契約締結の代理、媒介、斡旋等を行うものではありません。ローン契約の申込等はご利用者様が契約先金融機関に対して直接行うこととします。

- 掲載している商品やサービス等の情報は、各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。ご利用者様が当社提供情報を閲覧される時点での各商品の金利、手数料その他を保証するものではありません。

- ローン契約時には当該金融機関から直接提供される正確かつ最新の情報を必ずご確認の上、ご契約ください。

- 当社では各金融機関の商品/サービス等に関するご質問にはお答えできません。各金融機関に直接お問い合わせください。

- キャンペーンは各広告主において実施されるものであり、広告主による募集要綱等を十分にご確認ください