ゴールドカード

ゴールドカードとは、クレジットカード機能だけでなくカード会社独自の優待サービスが付帯されているカードです。以前は手に入れるのにハードルが高いイメージがありましたが、現在はカード会社ごとに独自のサービスを付帯させたカードが増えてきています。自分の用途に合ったカードを見つけるには、付帯されているサービスを見極めることが比較するポイントになります。さっそくカードを比較してみましょう。

人気のゴールドカード

(対象カード内のランキング上位)2026/02/08 現在

[更新日時] 2026/02/08 9:00

[集計期間] 2026/02/01〜2026/02/07

価格.comユーザーのアクセス数・カード発行状況をもとにランキングを集計しています。

[更新日時] 2026/02/08 9:00

[集計期間] 2026/02/01〜2026/02/07

価格.comユーザーのアクセス数・カード発行状況をもとにランキングを集計しています。

- 個人向けカード

- 法人向けカード

注目のゴールドカード

PR- 三井住友カード ゴールド(NL)

-

期間限定(〜4/30)初年度年会費無料!価格.comからの入会&条件達成で最大11,500円相当プレゼント(〜3/1)

ゴールドカードの特徴

-

一般カード、プラチナカードとの違い

ゴールドカードの他に、一般カード、プラチナカードがありますが、各種類、年会費に応じてそれぞれ特徴が違います。

各種カードの比較 各種カード 一般カード ゴールドカード プラチナカード 年会費 ◎

かかっても2,000円台。無料のカードが多い△

1万円台のカードが多い×

カード会社にもよるが、数万円海外旅行保険 △

付帯のカードも多い○

補償金額は3or5,000万円が多い◎

補償金額は基本1億円国内旅行保険 ×

無料のカードには付帯なし○

補償金額は3or5,000万円が多い◎

補償金額は基本1億円ショッピング保険 ×

付帯なし○

補償金額は3or500万円が多い◎

補償金額は基本500万円空港ラウンジ ×

付帯なし◎

国内・海外いずれかのラウンジは利用可能◎

国内・海外いずれかのラウンジは利用可能付帯サービス ×

基本付帯なし○

様々な優待が付いている◎

コンシェルジュや様々な優待が付いている審査難易度 ◎

主婦や学生も持てるため緩め○

若年層向けカードもあり緩めになってきている×

厳しい。インビテーション制のカードも多数 -

多くの付帯サービスが利用できる

ゴールドカードはカードにもよりますが、多くの付帯サービスが付いています。

- ゴールドカード付帯サービス一覧

- ・国内・海外の旅行傷害保険が付帯しており、補償金額も高い。

- ・旅行傷害保険は家族も対象となるカードがある。

- ・ショッピング補償もある。

- ・空港ラウンジを利用できる。

- ・一流ホテルに割引価格で宿泊できる

ゴールドカードのメリット

-

空港ラウンジが利用できる

国内の主要空港で空港ラウンジを利用することができます。空港ラウンジとは、無料Wi-Fiや、ドリンクサービスが設置されており、出発までの時間をゆっくり過ごすことができるサービスです。カードの種類によっては、海外の空港ラウンジが利用できるプライオリティ・パスを安い年会費で取得することも可能です。

-

付帯保険が充実

ゴールドカードは、一般的なクレジットカードと比べて付帯保険の補償額が充実しています。旅行保険の補償額が高いと、旅行中の怪我や病気など、思いがけない出費が発生しても、慌てずに旅行が楽しめます。また、ショッピング保険や航空機遅延補償が付帯していることも良い点です。

- 補償の種類

- ・傷害死亡・後遺障害

- ・傷害治療費用

- ・疾病治療費用

- ・賠償責任

- ・携行品損害

- ・救援者費用

-

日常生活で得するサービスがある

ゴールドカードにランクアップすると、一般カードに比べてポイントが高還元率になったり、レストランやレジャー施設などの優待が受けられたりするサービスがついています。また、流通・ネット系の会社が発行しているカードだと、携帯電話補償の付帯や、ポイントアップ、特定の百貨店での割引などがあります。

-

ステータスが高い

昔からステータスが高いとされているカードは依然として高さを保っているといえます。国際ブランドがアメリカン・エキスプレス(R)やダイナースだと、年会費相応の充実したサービスによるおもてなしを受けられます。一方で、近年はゴールドカードの種類が豊富なので、全てステータスが高いとはいいにくいです。

ゴールドカードのデメリット

-

年会費が高い

付帯サービスが充実している分、年会費は高い設定となっています。

ゴールドカード一例 カード 年会費 その他 三井住友カード ゴールド 11,000円(初年度無料) 翌年度以降条件付き割引あり JCBゴールド 11,000円(初年度無料) - ライフカードゴールド 11,000円 - JALカード CLUB-Aゴールドカード 17,600円 - ANA VISA ワイドゴールドカード 15,400円 翌年度以降条件付き割引あり ※ANA VISA 一般カードは三井住友カード発行の場合

-

プラチナカードの普及によるステータスの高さ

ゴールドカードの更に上の位置付けで、プラチナカードを発行しているカード会社も多数あります。プラチナカードは年会費も更に高額な上に、付帯サービスもゴールドカードより充実したものになっています。ステータスの面を加味するならプラチナカードも視野に入れるのがよいでしょう。

ゴールドカードの選び方

-

年会費に見合ったサービスを受けられるかどうか

一般カードより年会費が高くなるのは、付帯保険の保険金額が高額になる、空港ラウンジが使えるというのが主な特徴です。他、カード会社ごとの付帯サービスが違ってきます。年会費をポイントで回収するのもカードをかなり利用する必要があるので、所持するには見極めが必要です。

ゴールドカードをピックアップ

初年度年会費無料のカードで比較

維持費は抑えつつも必要最小限のサービスは揃っているので、コスパ重視でゴールドカードを選びたいなら、初年度年会費無料のカード。 二年目以降の年会費もしっかりチェックしておきましょう。

-

三菱UFJカード ゴールド

-

公式特典

- 最大12,000円相当プレゼント

対象店舗の利用分が最大20%ポイント還元(※)。海外旅行傷害保険が自動付帯し、国内空港ラウンジが無料で利用できるほか、年間100万円以上のカード利用で11,000円相当分(1ポイント5円相当の商品と交換した場合)のグローバルポイントがもらえます。※最大20%ポイント還元には利用金額の上限など各種条件あり。

人気ランキング 16位(総合 48位) 国際ブランド Visa、Mastercard、JCB、AMEX(アメックス) 本人年会費 11,000円(初年度無料) ポイント還元率 0.5%〜7.0% 追加カード ETCカード、家族カード 付帯保険 海外旅行、国内旅行、ショッピング 三菱UFJカード ゴールドをおすすめしているユーザーレビュー -

公式特典

-

JCBゴールド

-

公式特典

- 最大56,000円相当プレゼント

-

価格.com特典

- さらに500円相当プレゼント

最高1億円補償の海外旅行傷害保険が利用付帯するほか、JCBスマートフォン保険やショッピングカード保険などさまざまな補償が付帯しています。条件を満たすとワンランク上のJCBゴールド ザ・プレミアに招待され、JCBゴールド同等の年会費で、より充実したサービスを利用できます。家族カードの年会費は一人目無料です。

人気ランキング 3位(総合 12位) 国際ブランド JCB 本人年会費 11,000円(初年度無料) ポイント還元率 0.5%〜10.0% 追加カード ETCカード、家族カード 付帯保険 海外旅行、国内旅行、ショッピング JCBゴールドをおすすめしているユーザーレビュー -

公式特典

-

JCB GOLD EXTAGE

29歳以下の方が対象のJCBゴールドカードで、入会後3ヶ月間はポイントが3倍、4ヶ月目以降は1.5倍貯まります。最高5,000万円の旅行傷害保険が利用付帯し、国内主要空港ラウンジが利用できます。

人気ランキング 33位(総合 108位) 国際ブランド JCB 本人年会費 3,300円(初年度無料) ポイント還元率 0.75%〜1.75% 追加カード ETCカード、家族カード 付帯保険 海外旅行、国内旅行、ショッピング JCB GOLD EXTAGEをおすすめしているユーザーレビュー

空港ラウンジで比較

フライトまでの待ち時間、ゆっくりとくつろいで過ごせる空港ラウンジ。カードによって、利用できる空港や、同伴者の利用料金が変わってきます。ここでは、海外の空港ラウンジが利用可能なカードや同伴者も無料で利用できるカードを紹介します。

-

アメリカン・エキスプレス(R)・ゴールド・プリファード・カード

-

公式特典

- 最大15,000円相当プレゼント

国内主要空港およびハワイのダニエル・K・イノウエ国際空港のラウンジを同伴者1名も無料で利用可能です。また、プライオリティ・パスの年会費が無料で、年2回までラウンジ利用料も無料になります。

人気ランキング 2位(総合 6位) 国際ブランド AMEX(アメックス) 本人年会費 39,600円 ポイント還元率 1.0%〜3.0% 追加カード ETCカード、家族カード 付帯保険 海外旅行、国内旅行、ショッピング アメリカン・エキスプレス(R)・ゴールド・プリファード・カードをおすすめしているユーザーレビュー -

公式特典

-

ダイナースクラブカード

-

公式特典

- 6/30までのお申し込みで本会員の初年度年会費無料

国内外合わせて1,700ヵ所以上の空港ラウンジを無料で利用できます。国内空港ラウンジは回数制限なし、海外空港ラウンジは年間10回まで無料となります。本会員はもちろんのこと、家族会員も利用可能です。

人気ランキング 10位(総合 36位) 国際ブランド Diners 本人年会費 24,200円(初年度無料) ポイント還元率 0.4%〜1.0% 追加カード ETCカード、家族カード 付帯保険 海外旅行、国内旅行、ショッピング ダイナースクラブカードをおすすめしているユーザーレビュー -

公式特典

-

ビューカード ゴールド

-

公式特典

- 最大38,000円相当プレゼント

国内の主要空港内に加え、ハワイ・ホノルル国際空港内のラウンジを無料で利用できます。また、東京駅構内にある「ビューゴールドラウンジ」も利用可能で、出発前のひと時を快適に過ごせるサービスが用意されています。

人気ランキング 4位(総合 21位) 国際ブランド Visa、JCB 本人年会費 11,000円 ポイント還元率 0.5%〜10.0% 追加カード ETCカード、家族カード 付帯保険 海外旅行、国内旅行、ショッピング ビューカード ゴールドをおすすめしているユーザーレビュー -

公式特典

付帯保険で比較

ゴールドカードは、一般カードに比べ補償額が高く、旅行保険やショッピング保険などが幅広く付帯されています。比較的利用する機会が多い、海外旅行保険の「傷害治療」と「携行品損害」を比較して選ぶことがポイントです。

-

JCBゴールド

-

公式特典

- 最大56,000円相当プレゼント

-

価格.com特典

- さらに500円相当プレゼント

海外旅行傷害保険は最高1億円、国内旅行傷害保険は最高5,000万円が利用付帯しています。さらに、JCBスマートフォン保険やショッピングガード保険のほか、少ない保険料で必要な保険プランを選べ補償されるJCBトッピング保険など、さまざまな保険サービスが利用できます。

人気ランキング 3位(総合 12位) 国際ブランド JCB 本人年会費 11,000円(初年度無料) ポイント還元率 0.5%〜10.0% 追加カード ETCカード、家族カード 付帯保険 海外旅行、国内旅行、ショッピング JCBゴールドをおすすめしているユーザーレビュー -

公式特典

-

アメリカン・エキスプレス(R)・ゴールド・プリファード・カード

-

公式特典

- 最大15,000円相当プレゼント

最高1億円の海外旅行傷害保険が利用付帯しているほか、ショッピング・プロテクションやオンライン・プロテクション、スマートフォン・プロテクション等が付帯しています。

人気ランキング 2位(総合 6位) 国際ブランド AMEX(アメックス) 本人年会費 39,600円 ポイント還元率 1.0%〜3.0% 追加カード ETCカード、家族カード 付帯保険 海外旅行、国内旅行、ショッピング アメリカン・エキスプレス(R)・ゴールド・プリファード・カードをおすすめしているユーザーレビュー -

公式特典

-

ダイナースクラブカード

-

公式特典

- 6/30までのお申し込みで本会員の初年度年会費無料

空港に向かう鉄道料金やバス、渡航先への航空券や旅行会社で予約した旅行ツアーなどをカードで支払うことで最高1億円の国内外旅行傷害保険が付帯されます。また、最高500万円補償のショッピング保険も付帯しています。

人気ランキング 10位(総合 36位) 国際ブランド Diners 本人年会費 24,200円(初年度無料) ポイント還元率 0.4%〜1.0% 追加カード ETCカード、家族カード 付帯保険 海外旅行、国内旅行、ショッピング ダイナースクラブカードをおすすめしているユーザーレビュー -

公式特典

日常生活でお得になる特典で比較

特定の用途で効率よくポイントが貯まったり、優待・割引サービスが受けられたりするゴールドカードもあります。頻繁に支払っているものが特典や優待の対象となるカードは、メインカードとして使うのもよいでしょう。

-

JCBゴールド

-

公式特典

- 最大56,000円相当プレゼント

-

価格.com特典

- さらに500円相当プレゼント

JCB ORIGINAL SERIES優待店での利用で、それぞれの優待店に応じたポイントが貯まるほか、インターネットショッピング「OkiDokiランド」を経由すると最大で20倍のポイントが貯まります。また、年間のカード利用金額に応じて翌年のポイント倍率が上がります。

人気ランキング 3位(総合 12位) 国際ブランド JCB 本人年会費 11,000円(初年度無料) ポイント還元率 0.5%〜10.0% 追加カード ETCカード、家族カード 付帯保険 海外旅行、国内旅行、ショッピング JCBゴールドをおすすめしているユーザーレビュー -

公式特典

-

三井住友カード ゴールド(NL)

-

公式特典

- 最大11,000円相当プレゼント

- 4/30までのお申し込みで初年度年会費無料

-

価格.com特典

- さらに500円相当プレゼント

対象のコンビニ・飲食店でのタッチ決済利用でポイント還元率がアップします。また、年間100万円カードを利用するとVポイントが10,000ポイント還元され、さらに年会費が翌年から永年無料になります。

人気ランキング 1位(総合 2位) 国際ブランド Visa、Mastercard 本人年会費 5,500円(初年度無料) ポイント還元率 0.5%〜7.0% 追加カード ETCカード、家族カード 付帯保険 海外旅行、国内旅行、ショッピング 三井住友カード ゴールド(NL)をおすすめしているユーザーレビュー -

公式特典

-

アメリカン・エキスプレス(R)・ゴールド・プリファード・カード

-

公式特典

- 最大15,000円相当プレゼント

カード継続でホテル予約時に利用できるトラベルクレジットのプレゼントや、年間200万円以上のカード利用で国内対象ホテルの無料宿泊券がもらえます。また、年間参加費(3,300円)がかかるメンバーシップ・リワード・プラスが無料で自動付帯され、通常より高いレートでマイルや他社ポイントへ交換が可能です。

人気ランキング 2位(総合 6位) 国際ブランド AMEX(アメックス) 本人年会費 39,600円 ポイント還元率 1.0%〜3.0% 追加カード ETCカード、家族カード 付帯保険 海外旅行、国内旅行、ショッピング アメリカン・エキスプレス(R)・ゴールド・プリファード・カードをおすすめしているユーザーレビュー -

公式特典

ステータスで比較

ゴールドカードを選ぶ基準として、ステータスの高さを気にする方も多いのではないでしょうか。価格.comで実施したアンケート調査と、カード利用者のレビューから「ステータスの高い」ゴールドカードを紹介します。

-

アメリカン・エキスプレス(R)・ゴールド・プリファード・カード

-

公式特典

- 最大15,000円相当プレゼント

券面は洗練されたメタル素材が採用されています。一定の利用実績が必要となるSeibu Prince Global Rewardsの「ゴールドメンバー」に無条件で登録でき、国内外のホテル・レジャー施設にて様々な特典が受けられます。

人気ランキング 2位(総合 6位) 国際ブランド AMEX(アメックス) 本人年会費 39,600円 ポイント還元率 1.0%〜3.0% 追加カード ETCカード、家族カード 付帯保険 海外旅行、国内旅行、ショッピング アメリカン・エキスプレス(R)・ゴールド・プリファード・カードをおすすめしているユーザーレビュー -

公式特典

-

ダイナースクラブカード

-

公式特典

- 6/30までのお申し込みで本会員の初年度年会費無料

カード利用額は一律の制限が設けられておらず、利用状況や実績に応じて個別に設定されるのであらゆる高額決済も可能です。コンパニオンカードとして「TRUST CLUB プラチナマスターカード」が無料発行でき、「Taste of Premium(R)」の特典も利用可能です。

人気ランキング 10位(総合 36位) 国際ブランド Diners 本人年会費 24,200円(初年度無料) ポイント還元率 0.4%〜1.0% 追加カード ETCカード、家族カード 付帯保険 海外旅行、国内旅行、ショッピング ダイナースクラブカードをおすすめしているユーザーレビュー -

公式特典

-

JALカード CLUB-Aゴールドカード

通常の2倍のマイルが貯まるショッピングマイル・プレミアムに年会費無料で自動入会されます。また、エコノミークラス運賃や特典航空券でのJAL国際線搭乗の場合にも、ビジネスクラス・チェックインカウンターの利用が可能です。

人気ランキング 9位(総合 32位) 国際ブランド Visa、Mastercard、JCB 本人年会費 17,600円 ポイント還元率 1.0%〜2.0% 追加カード ETCカード、家族カード 付帯保険 海外旅行、国内旅行、ショッピング JALカード CLUB-Aゴールドカードをおすすめしているユーザーレビュー

ゴールドカードのレビュー・評価

-

JR東を使う人にはビックカメラSuica以上です

JR東側を出張でよく使うのでポイントがもりもり貯まります。

また家族カードも無料、Suicaチャージ払いで1.5%還元なので高還元カードの部類に入ると思います。

JR東のライトユーザーレ 続きを読む ベルでは流石に年会費分ペイできないと思いますのでおすすめはできずその場合は無料のビックSuicaで十分です。

そこは普通に考えて生活していれば自分がゴールドにすべきか無料カードで十分なのかわかるかと思いますので「年会費分をペイできない!低評価!」というのはカードというより本人の問題かと思いますね。

そういったレビューは無視していいかと。

-

【ポイント・マイル】

マイルを貯めるには向いてません。ヒルトンホテルの決済ではめちゃめちゃポイント貯まります。

【付帯サービス】

ヒルトンのゴールドステータスが付属してるのはいいです。200万以上決済で翌月くらいから翌年末までダイヤモンドになれ 続きを読む るのがいい。SPGカードよりも見返りが大きいです。年会費も高いですが、4泊くらいすれば元が取れる感じです。

【会員専用サイト】

アメックスのサイトは普通。ヒルトンのサイトは、よくバグりますし、英語です。

【申込手続き】

【デザイン】

まぁまぁ高級感があって好きです。

【ステータス】

ステータスは無いと思います。たぶん。

【総評】

ヒルトンによく泊まる人はありかな。あまり旅行行かない人は年会費が高いので、不要ですね。

2025/2 追記

高い年会費ですが、無料宿泊でコンラッドなどに泊まれば一発で元はペイできると思います。HCPJに入会すればさらにお安く宿泊できるのでお勧めです。

例えばで言いますと

先日ダブルツリーの富山に平日2名で宿泊したんですが 一番安い部屋を9000円で予約して、夕食もコース料理を食べて最終的に払った金額が23000円ほどでした。1泊2食で一人11500円ほどになったのでかなりお値打ちだと思います。じゃらんや、楽天トラベルではこうはいきません。

-

長くメインカードとして使っています。大幅なポイント改悪がない限り、今後も使い続けるでしょう。

1. ポイント

メインカードとして使っていれば、まずPayPay STEPはクリアできるため、特殊な例外(納税など)を除いて常時2%の還元を受けられ 続きを読む ます。

Softbankユーザーなら、携帯使用料(税抜)の10%が還元されます。無制限プラン(ペイトク無制限など)を契約していれば、年会費まるまるかそれに近い分のポイントが携帯使用料支払いのポイントとして還元されるので、実質年会費無料で使えます。

2. UI

PayPayアプリと連動するためUIが抜群。カード払いにおいても、「今の決済で何ポイント還元されるのか」「PayPaySTEP等の条件は満たしているのか、満たすには何が必要か」など一目瞭然。

使用時のプッシュ通知やメール通知も即座に受け取れます。

この辺りは、サブとして使っている三井住友カードや他のカードにはるかに優越します。

3. 最後に

ゴールドでない方のカードでも問い合わせ窓口への低評価が多く見られますが、通常の使用をしていれば問い合わせることなどありません。

紛失しがちな人、支払いサイクル等に困っている人を除けば、気にする必要はないのではないでしょうか…。 -

ゴールドカードのクチコミ

-

スマリボを使う事で年会費を無料に出来る本カード、住信SBIネット銀行のスマプロ制度改定で、

・持ってるだけでVIPランク維持

となりましたので、勝ち確ですね

https://www.netbk.co.jp/contents/company/pr 続きを読む ess/2025/1107_004563.html

> ミライノカード PLATINUM(JCB)または ミライノカード GOLD(JCB)をご契約のうえ、引落口座に住信SBIネット銀行プログラム対象支店をご指定いただいたお客さま:「VIP」ランクを適用

Masterの方のミライノカードも消え、デビットに一本化される日が来たら消えてしまうかもしれませんが、それまではハブとして便利に利用していきたいです -

【困っているポイント】

ゴールド発行したのにLYPプレミアムが有効にならない

【利用環境や状況】

ゴールドカードを保有するPayPayアプリで連携完了している

【質問内容、その他コメント】

LYPプレミアムが有効にならない

どうすればいい 続きを読む ですか

助けてください

CSはあてになりませんでした -

スマホのタッチ決済対象店舗利用でのポイント還元率が、OliveフレキシブルペイVISAのクレジットモード利用分に限り、2026年2月1日から8.0%になっているそうです。

なお、アプリログイン+1.0%は2月28日で終了との事です。

https: 続きを読む //www.smbc-card.com/mem/wp/vpoint_up_program/index.jsp

ゴールドカードのQ&A

-

年会費の相場っていくら?

ゴールドカードの年会費の相場は、全体的に1万円台が多いです。ステータスがあるといわれているアメリカン・エキスプレス(R)やダイナースが発行しているカードは、年会費が3万円台のものが多いので、1万円台は比較的控えめな金額といえそうです。年会費が3〜4万円台のゴールドカードがありつつも、1万円をきるカードや初年度年会費無料のカードも発行されているので、自分のニーズにあった価格帯のゴールドカードを選ぶことができます。近年ゴールドカードの年会費自体が幅広くなったことで、カードによって付帯されているサービスのお得感やカードの高級感は異なります。

-

ゴールドカードの入手難易度はどのくらい?

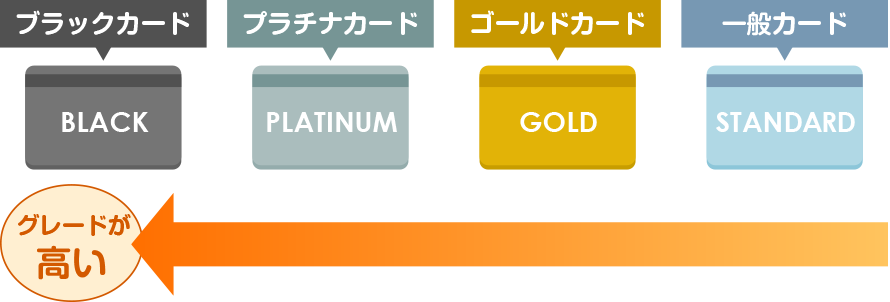

クレジットカード会社ごとに審査基準が異なるので一概にはいえませんが、昔はゴールドカードを発行するには「30歳以上、年収500万円以上」が基準となっている場合が多く、敷居が高いという印象がありました。しかし、最近は年齢制限がないカードも出てきており、比較的容易にクレジットカードを取得することが可能になってきました。なぜ容易にゴールドカードを入手することが可能になったのでしょうか。調べた結果、ゴールドカードより上のプラチナカード、ブラックカードが出てきたことが関係していると考えられます。クレジットカードのグレードが高いものを上から順番に並べると右の図のようになります。ブラックカードは、クレジットカードの中で一番グレートの高いカードといわれており、その次にプラチナカードとなっています。これらの年会費はゴールドカードに比べてさらに高額です。ブラックカードが日本国内に入ってきたのが比較的最近であることからも、ゴールドカードの入手難易度は昔よりも低くなってきていると言えるのではないでしょうか。

-

ゴールドカードの審査・年収条件とは?

厳しそうなイメージがあるゴールドカードの審査基準。自分も審査に通るのか気になるところですが、ゴールドカードの入会審査基準は公開されていません。そこで、クレジットカード専門家の菊地崇仁氏にお話を伺いました。

- 編集部ゴールドカードの審査は、実際のところどうなっていますか?

- 菊地さんゴールドカードの入会審査ですが、一般的なカードの審査と変わらない印象があります。つまり、“25歳程度の安定的な収入を持っている人”であれば審査に通る可能性は高い。よく、『ゴールドカードの審査は年収が大事』と言われますが、私たちが思っているほど年収は見ていないように思います。むしろ、ゴールドカードに申し込む人は『年会費を払ってでも持ちたい!』と思っているので、カード会社にとっては良質なお客さん。場合によっては、一般カードよりも審査は通りやすいかもしれません。

※一部に年齢制限を定めているゴールドカードもあります。 - 編集部どうしてもゴールドカードを手にしたい場合は?

- 菊地さんキャッシング枠は0円にしておくこと。カード会社にとって困るユーザーは複数枚カードを作ってキャッシングし、ほかのキャッシングやカードローンの返済に充てられること。お金を返すためのキャッシングは自転車操業に陥る可能性が高くリスクです。キャッシング枠が0円ならば、そもそもそのリスクはありませんから、クレジットカードを複数枚所持している人はその点に気をつけて。同じように手当たり次第に申し込みをしている人も『この人は生活に困窮しているのでは……』と勘ぐられる要因になります。

※6か月間の間で3枚以上申し込んでいると審査に落ちる可能性は高くなる場合があります。 - 編集部ゴールドカードの審査に落ちてしまった場合はどうすればよいのでしょうか?

- 菊地さん審査に落ちたのならば、自分の信用情報に傷があることを指しています。例えば、ほかのクレジットカードでの支払い忘れや携帯料金の支払い延滞などがよくある要因。細かな情報に関してはCICを利用すれば、1000円程度で分かりますから、一度、自分の信用情報を取り寄せて確認してみてはいかがでしょうか。

信用情報はクレジットカードを使い続ければどんどん更新されて古い傷のある情報は押し出されていきます。

ですから、仮に審査に落ちても、信用情報を確認し、支払い遅延などが起きないように引き落とし口座を給料振り込み口座に変更して対策をとりましょう。他のカードを使い続けて待てばゴールドカードを作れるタイミングはやってきます。

絶対に駄目な行動は、支払い遅延のあったカードを即解約すること。最長5年間、傷がある状態になるので、その間クレジットカード自体が作れなくなることも覚悟しましょう。

- 菊地崇仁

- 北海道札幌市出身。ポイント交換案内サービス「ポイ探」の代表取締役。ポイント、クレジットカード、マイレージに関する豊富な知識を生かし、テレビや雑誌等でも活躍中。

ゴールドカードの関連記事

-

- 海外旅行で便利なクレジットカードの選び方 保険の補償額や両替手数料がポイント!

- 海外旅行にクレジットカードを持っていく人は多いですが、今回お伝えする“裏ワザ”を使えば、海外旅行保険の補償額がアップし両替手数料もかなりお得に!? そんな目からうろこのクレジットカード活用術を「クレジットカードの達人」菊地崇仁が伝授します。

-

- 空港以外も!ゴールドカードの特典、ラウンジサービスを比較

- ゴールドカードといえば、年会費がかかりますが一般のカードよりサービス性に富んでいます。「年会費を払ってでも得をしたい!」そんな人にクレジットカードの達人、菊地崇仁が年会費を払ってでも使いたいお得なゴールドカードについてお伝えします。

-

- クレジット機能なしのETCカードはどう?使い勝手や注意点を解説

- 「ETCカードは欲しいけど、クレジットカードがネック……」と思っている人はいませんか?実は、高速道路を使う人ほどクレジットカードが圧倒的に有利。時間もお金もお得になるコツを伝授します!

-

- ANA系でお得なクレジットカードは?効率良くマイルを獲得する方法

- 今回のテーマは「JALマイル」と双璧をなす、「ANAマイル」。自身も“ANAマイラー”であるクレジットカードの達人・菊地崇仁がお得なANA系カードを解説します!