人気の特徴から探す

ピックアップカード

クレジットカード 人気ランキング

-

一般カードランキング

-

ゴールドカードランキング

-

プラチナカードランキング

価格.com特典実施中のクレジットカード

価格.comからのお申し込みがお得-

最大16,500円相当プレゼント

-

最大57,500円相当プレゼント

-

最大13,000円相当プレゼント

-

最大9,500円相当プレゼント

-

最大9,500円相当プレゼント

-

最大11,500円相当プレゼント

-

最大77,500円相当プレゼント

-

最大121,000円相当プレゼント

クレジットカード検索

レビュー・評価

-

2023年に銀行主体のキャンペーン(選べる特典)を知って申し込み、メインバンクとメインカードをこれに変更しました。しかしながら、2024年6月よりマイ・ペイすリボのポイント特典(Vポイント+0.5%)が終息の流れとなったため、メインカードは変更予定で 続きを読む す。

【ポイント・マイル】

◎三井住友銀行の利用状況、およびアプリの利用状況によってVポイントが付与される点(選べる特典、アプリログインポイント)は良いです。

◎Vポイントをクレジットカードの請求額に充当可能です。

・Vポイントアッププログラムの対象店舗では高い還元率が設定されており、対象店舗をよく利用する方はOliveの選べる特典でVポイントアッププログラム+1%を選択すると有利となり得ます。

▲基本還元率は0.5%です。

▲マイ・ペイすリボを利用したうえでリボ手数料を発生させるとVポイントが0.5%上乗せされたため、支払額調整によって1%に近い還元率を得られていましたが、2024年4月より終息する見込みとなりました。既存会員は申請によって継続可能ですが、解約後や選択変更後の再申し込みは不可となるため、私としてはメインカードとする利点は無くなりました。

【付帯サービス】

◎選べる無料保険が付いています。おまけ程度かもしれませんが良いです。

◎三井住友銀行においてネット経由の振込手数料が3回/月で無料、定額自動入金・定額自動送金が無料となります。

×既存口座から切り替えた場合、紙通帳は無くなります。戻すにはOliveアカウントを解約しなければなりません。紙通帳利用手数料がかかるかどうかは色々条件があります。

【会員専用サイト】

▲アプリが3〜4つあります(銀行アプリ、クレジットカードアプリ、ポイントアプリ、ポイントPayアプリ)

▲管理すべきIDやパスワードも多いです(SMBC IDとパスワード、ダイレクトバンキング契約者番号とログイン認証用パスワード、Vpass用パスワード、VポイントPayアプリ内パスコード)

×カードのモード切替をスマートフォンアプリから行うため、スマートフォンが事実上必須となります。またEMV 3-DセキュアのワンタイムパスワードがSMSで届くため、SMSも必須となります。

◎利用後即時通知がアプリプッシュとメールで受けられます。

◎利用一時停止や再開が可能です。

【申込手続き】

・僕のケースでは、アプリから申し込み、申込翌日に銀行口座開設が完了、申込6日後にデビッド番号の発行が完了してクレジット審査開始、同日に機械審査で通過、申込9日後に簡易書留で届きました。

▲クレジット審査に落ちても関係無くカードが届きます。万が一にもプラチナプリファードを申し込んで落ちると年会費3.3万のデビットカードが送られてくると言われます。審査に不安のある場合には、三井住友カードの別カードを先に取得して利用実績を作ってから申し込んだほうが良いでしょう。

×18歳以上(高校生除く)のOlive一般アカウント申込者には一律でクレジットモード審査が行われ、これを拒否できません。また、再審査を受けるためには退会と再入会が必要となります。

【デザイン】

◎カードデザインは現代的です。

▲銀行ATMに差し込む場合はICチップのある側を上にしつつ矢印のある側をATMに向けて差し込んでください。銀行用の磁気ストライプはありませんので、初めて銀行ATMで使う時は差し込む向きに戸惑うかもしれません。"SMBC Olive"と書いてある面は銀行ATM利用時でも下面です。

【ステータス】

・パルテノン神殿時代ほどではないですが、少しはあると思います。

(その他)

▲物理カードに付く番号はデビット番号であり、アプリからモード(支払先)を切り替える仕組みです。そのためモード切り替えのタイミングによっては意図しないモードで決済される場合もあります。とくにインターネットショッピングなど、注文時ではなく発送準備時に決済が行われる場合に事故が起こりやすいです。物理カード番号での決済で確実にクレジットモードを利用したい場合には、事前にデビットモードの利用限度額を0円としたうえで、Vポイントプリペイドでの支払いもVポイントPayアプリから一時停止しておくと事故防止となります。さらに、クレジットモード専用カード番号というものも用意されておりますが、バーチャル番号であるため、切符やチケット発行など、受取時に物理カードを必要とする手続きに利用してはなりません。他方、携帯料金の支払いなどのデビットカードが受け付けられない手続き、および公共料金や月額料金の支払いなどで確実にクレジット決済としたい決済に対しては、クレジットモード専用カード番号を利用する必要があります。そのうえVポイント(プリペイド残高)用の番号もあり、管理する番号は3つとなります。

×iDは強制的にデビット決済となります。

▲Vポイントアッププログラムについて、物理カードのタッチ決済では+4.5%、Google Pay/Apple Payでは+6.5%上乗せと差があり、かつ左記の還元はクレジットモードのみ対象です。

▲OliveはVISAのみです。

【総評】

・カードの構造、Vポイントアッププログラム、Oliveアカウントいずれも複雑であり、事前に公式ホームページの情報をよく確認しておく必要があります。

・Vポイントアッププログラムの対象店を使う方、またはSBI証券でクレジットカードでの積立投資をする方にはお勧めできます。そうでなければクレジットカードとしてはあまりお勧めできません。

・年間利用額が100万円を超えそうならゴールドに行くべきです。2024年4月から解約再発行せずともランク切り替えができるようになるみたいです。またSBI証券でクレジットカードによる積立投資をする方も年間カード利用額によっては別ランクのほうが有利となり得ますが、これについては詳しくありません。 -

税金でポイント…

払込用紙で請求が来る税金でポイントを得る。ただ其れだけの為に所有している人も少なくないのではないかと思う。

私もその一人で、カードの枠をnanacoへと変え、そのnanacoで決済を行っている。

今のところそのためだけに存在し 続きを読む 、それが唯一の存在価値だと捉えている。

-

高額決済を控えていたので事前にアプリおよび電話で限度額を確認しOKとのことだったので、その数時間後にその金額を決済したら枠が出せないとのこと。

では事前の確認やりとりは何だったのか。

少なくとも他社では限度額においては信用できるにも関わらず、限度 続きを読む 額すら信用できないのであればカード会社として最低限の基準以下の企業かと。 -

クチコミ

-

このカードでiPhoneの中古を購入しましたが、1週間程度で落下させてしまい画面割れしてしまいました。

付帯保険のご案内の1補償内容の4ショッピング保険の保証内容<主な対象外物件>には携帯式電子機器(移動電話、ポケベル、ノート型パソコン、ワープロ等 続きを読む )と書いてあります。

これにはiPhoneなどスマートフォンも含まれるのでしょうか?

コールセンターに問い合わせるのが確実なのですが、平日しか対応されておらず、こちらで伺った次第です。 -

このカードを使い初めてだいぶ経つのですが、タッチ決済できるように設定をして コンビニ等で使っていると、大体二ヶ月ぐらいしてタッチ決済ができなくなります。

仕方なくウォレットから一旦カードを削除して、タッチ決済できるように設定をしなおします。

さっ 続きを読む きもきのうまでタッチ決済できていたのに、できなかったのでほかの方法で支払いました。

このカードはタッチ決済で使わないとあんまりうまみがないので、困っています。

セキュリティ上 そのような仕様になっているのでしょうか。

この質問をする前に 再設定して使えるようにしましたが、突然タッチ決済ができなくなるので、どうしたものかと。

解決策等があれば、教えてください。よろしくお願いいたします。

-

現在、OKストアを現金払いで使っています。

現金払いだと3%割り引きになるので10万円分の商品だと支払い額は97,000円になります。

このカードだと5.5%のポイント還元とのことなので、支払い額は10万円になってしまいますが、10万円の5. 続きを読む 5%なら5,500円になるので実質94,500円になり、2,500円の得になると計算しました。

ただ、ここで落とし穴が?

5.5%はポイントなので、必ずしも5,500円分得られるわけじゃない。

Amazonギフト券は100ポイントで500円分なので10万円だと1,100ポイントで5,500円になるが、dポイントやキャッシュバックだと1ポイント4円なので4,400円にしかならない。

実質95,600円になり、1,400円しか得にならない。

Amazonで頻繁に買物をしてるならいいけど、他のポイントやキャッシュバックだとちょっと損しますね。

それでも、年会費もかからないし、少しでも得になるので、申し込みをしようかと考えています。

ブランドは、JCB、VISA、Mastercardはすでに持っているので、AMEXにしようかと思っているのですが、どう思いますか?

そもそも、この5.5%還元って、ずっと続くと思いますか?

初心者向け基礎知識

-

- 一般、ゴールド、プラチナ。クレジットカードの種類と違い

- クレジットカードには、たくさんの種類があります。基本となる「一般カード」のほか、保険やラウンジサービスなどがついた「ゴールドカード」、ゴールドカードがグレードアップした「プラチナカード」があります。ここでは一般カード、ゴールドカード、プラチナカードといったクレジットカードの種類について、解説します。

-

- クレジットカードの支払い方法を理解し、上手に活用しよう

- クレジットカードは、カード会社が代金を立て替えてくれる支払い手段の1つです。代金を分割払いにもできるため、大きな金額の買い物をするときは大変役立ちます。しかし仕組みをよく理解しないまま利用すると、不便になることもあります。ここでは、クレジットカードの支払い方法について詳しく説明します。

-

- クレジットカードの選び方!初めて、利用シーン別の選び方をご紹介

- 初めてクレジットカードを作るなら、ポイント還元の大きさや年会費の安さなどで選ぶことがおすすめです。クレジットカードを使う場所によっては購入代金の値引やマイルなど特典が変わってきます。よく利用するシーンを想定し、もらえる特典のチェックなど、自分の目的に合ったクレジットカードを選ぶことが大切です。

- クレジットカード 基礎知識一覧

価格.comマガジン クレジットカード記事

-

- ガソリンカードおすすめ8選! スタンドごとにおトクなクレジットカードを厳選【2026年2月】

- ガソリン代はクルマの利用者にとって大きな出費。今、割引価格でおトクに給油できるガソリンカードや、スタンドで高還元となるおすすめのクレジットカードを紹介します。(2026年1月30日)

-

- アメックス・ビジネス・ゴールドは4万円相当のホテル特典が魅力! 1万円相当の価格.com特典も実施中

- 4万円相当の特典「ビジネス・フリー・ステイ・ギフト」など、「アメックス・ビジネス・ゴールド」の魅力と特徴を解説します。(2026年1月30日)

-

- 携帯キャリアのクレジットカードを比較! おすすめの高還元カードも紹介【2026年2月】

- ドコモ、au、ソフトバンク、楽天モバイルの携帯を使っている人は各キャリアのクレカに注目。スマホの利用料金へのポイント付与など携帯キャリアならではのおトクが豊富!(2026年1月30日)

- 価格.comマガジン クレジットカード記事一覧

クレジットカード おすすめ記事

-

- おトクなイオンカードがもっと輝く! 年会費無料の「イオンゴールドカード」は高コスパ[PR]

- 「イオンゴールドカード」は、年会費無料でありながら、空港ラウンジの利用や旅行傷害保険の付帯といったおトクな特典を備える高コスパなゴールドカード。イオングループで特別な割引を受けられるなど、日常生活でも大いにメリットのある1枚です。その魅力と、取得へのステップを紹介します。 (2025年12月10日)

-

- 古いクレジットカードはいつまで使える?更新・引き落とし・処分方法をわかりやすく比較【2025年版】

- クレジットカードの有効期限が切れるとどうなる?古いカードはいつまで使えるのか、更新月の使い分けや自動引き落としへの影響、届かない時の対処法・処分方法まで、わかりやすく解説します。 (2025年10月1日)

-

- クレジットカードの種類と違いを徹底解説(一般・ゴールド・プラチナ・ブラック)2025年最新版

- クレジットカードのランクである一般・ゴールド・プラチナ・ブラックの違いと、選び方のポイントを解説します。(2025年9月30日)

- クレジットカード 新着記事一覧

クレジットカード初心者におすすめの基礎知識まとめ

初めての方も、2枚目を探している方も必見!

専門家に教わるクレジットカードの基礎知識

- 監修者

- 岩田昭男さん

- クレジットカード評論家。早稲田大学を卒業後、月刊誌の記者を経て独立。「キャッシュレス覇権戦争」(NHK出版)など、多数の書籍の執筆・監修を担当している。

-

一般カード、ゴールドカード、プラチナカードの違い

クレジットカードには一般的に、ランクがあり「一般カード」→「ゴールドカード」→「プラチナカード」の順にランクがアップします。基本的に、ランクが上がるとともに、年会費も高額になり、その分、利用限度額も高くなり、特典や優待サービスも充実していきます。

「一般カード」の年会費は無料、もしくは高くても1,000円程度(税別)で持つことが可能です。上位グレードの「ゴールドカード」「プラチナカード」に比べると、保険の補償額などは少額になりますが、基本的な支払い手段のほか、ポイント還元やキャッシュバックといったサービスは備わっており、クレジットカード保有者の多くが利用しているカードです。

「ゴールドカード」の一般的な年会費は1万円以上かかりますが、その分、付帯保険による保障額が大きかったり、空港ラウンジの利用サービスが付帯したりするほか、還元率も高くなる傾向にあります。このため、よく海外旅行に行く方やカードで買い物をする方にとっては利用価値も高くなります。なお、最近では「格安ゴールドカード」と呼ばれるカードも登場しています。こちらの年会費は2,000〜5,000円程度ですが、一般的なゴールドカードと比べて、何らかのサービスが削られていると考えておいたほうがよいでしょう。上質のサービスが付帯している「プラチナカード」の年会費は、最低でも3万円程度するのが一般的です。「プラチナカード」の場合、申し込みを受け付けておらず、カード会社から招待(インビテーション)を受けた人のみが発行できる「招待制」を導入しているケースが多くあります。ステータスの高さはもちろん、年中無休でさまざまな相談や予約に対応してくれるコンシェルジュサービス、世界各地の1,000か所を超える空港ラウンジサービスが無料で使えるプライオリティパスの無料発行など、ゴールドカード以上の付帯サービスを備えています。忙しくて飲食店の予約をする時間がない方も、希望を伝えればコンシェルジュからおすすめのお店を教えてもらい、予約まで任せることができます。

なお、クレジットカードの最高峰のランクと言われているのが、「ブラックカード」です。ブラックカードの中でも、年会費が高いものは30万円以上となり、富裕層にターゲットを絞ったカードと言えそうです。コンシェルジュサービスも当然ありますが、会員ごとに専任のスタッフが付いて、秘書のような対応をしてくれるといいます。

いずれのランクのカードも基本的な支払い機能に変わりはなく、はじめてクレジットカードを持つ方は一般カードがおすすめと言えるでしょう。利用可能枠を引き上げたり、付帯サービスを充実させたりしたい場合は、ゴールドカードやプラチナカードへの切り替えや、「2枚持ち」「3枚持ち」の検討をおすすめします。

-

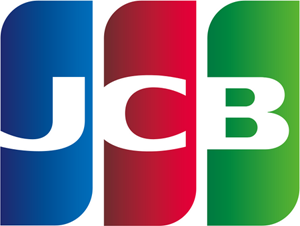

国際ブランドの種類

クレジットカードには、「Visa」「MasterCard」「JCB」などといった国際ブランドが必ずついています。これらは、それぞれのクレジットカードの決済ネットワークを指すもので、そのカードがどのネットワークで使えるかを示しています。利用シーンや生活スタイルにあわせて、おすすめのブランドは変わります。

国際ブランドの種類にはVisa、MasterCard、JCB、American Express、Diners Club Card、銀聯(Union Pay)、Discover Cardの7ブランドがあります。中でも加盟店が世界で一番多いのがVisa、続いてはMasterCardとされています。JCBは日本発の唯一の国際ブランドで、VisaやMasterCardと比べると海外の加盟店が少ないですが、海外の主要都市には「JCBプラザ」が設置され、観光情報やトラブル対応に日本語で対応してくれる利点もあります。このようにそれぞれの特徴を生かして、日常生活で使うカードと、海外旅行で使うカードで国際ブランドを使い分けるという手もあります。

国際ブランド一覧

Visa

(ビザ)Visa(ビザ)は、世界でのカード発行枚数、加盟店数が1位の国際ブランド。利用できる店舗が多いので、1枚持っておくと安心のカードです。

MasterCard

(マスターカード)MasterCard(マスターカード)は、Visaに準ずるカード発行枚数、加盟点数を誇る国際ブランド。海外ではMasterCardしか利用できないお店もあります。

JCB

(ジェーシービー)JCB(ジェーシービー)は、日本発の唯一の国際ブランドで、国内加盟店の多さが強みです。海外加盟店も年々増加しています。

American Express

(アメリカン・エキスプレス)American Express(アメリカン・エキスプレス)は、富裕層向けのカードで、独自の優待サービスが充実しています。JCBと提携しており、多くのJCB加盟店でも利用可能です。通称はAMEX(アメックス)。

Diners Club Card

(ダイナースクラブカード)Diners Club Card(ダイナースクラブカード)は、富裕層向けのカードで、入会審査が厳しく、ステータス重視のカードです。JCBと提携しており、多くのJCB加盟店でも利用できるようになり、かなり便利になりましたが、基本は高級ホテルやレストランが中心になります。

銀聯

(Union Pay)銀聯(Union Pay)は、中国発の国際ブランドです。中国人観光客の増加に伴い、日本国内でも銀聯ブランド対応店舗が増えました。日本人向けの銀聯カードは三井住友カードや三菱UFJニコスが発行しています。

Discover Card

(ディスカバーカード)Discover Card(ディスカバーカード)は米国発の新興勢力で、JCBと提携しています。国内で利用できますが、発行しているクレジットカード会社はありません。 -

クレジットカードの付帯サービス

クレジットカードの選び方に迷ったら、付帯サービスの内容を比較するのもおすすめです。クレジットカードの付帯サービスとは、支払い機能以外のサービスのことで、ポイント還元や保険、ラウンジ、サポートデスクなどがあります。

選ぶ際の基準として、多くの人が注目する「還元率」。こちらはクレジットカードを利用した際、利用額に対してもらえるポイントを円に換算して計算します。たとえば、以下の場合、還元率はこのようになります。

100円の利用で1P(1P=1円相当)獲得 還元率1% 200円の利用で1P(1P=1円相当)獲得 還元率0.5% 1,000円の利用で2P(1P=5円相当)獲得 還元率1% 還元率は一般的なクレジットカードで「0.5%」、高いものだと「1%」、「1.2%」になるとかなり高い部類と見てよいでしょう。もちろん、還元率が高いのに超したことはありませんが、通常の還元率はさほどでも、特定の店舗や時期に利用すると高還元になるカードもありますので、自分の利用方法に応じて選ぶという視点も大事になってくるでしょう。

また、もうひとつの注目のポイントとなる旅行保険。こちらは「傷害死亡・後遺障害」「傷害・疾病治療費用」などの項目があり、これらの補償額に目が行きがちですが、最初に確認するべきは保険適用の条件です。条件には、「利用付帯」と「自動付帯」の2種類あり、利用付帯のクレジットカードならば、旅行代金などをカードで支払っていることが保険適用の条件となります。一方で、自動付帯のカードであれば持っているだけで保険が適用されるので安心して利用することができるでしょう。

ほかにも付帯サービスには空港ラウンジ利用やトラブル発生時のサポートデスクなどがあります。まずは自分が利用したいクレジットカードにどのような付帯サービスがついているか、チェックしてみることをおすすめします。

-

クレジットカードの支払い方法

クレジットカードは、必要に応じて代金を分割払いにもできるため、大きな金額の買い物をしたいときは大変役立ちます。しかし、支払い方法の仕組みと特徴(メリット・デメリット)をよく理解しないまま利用すると、使いすぎて支払いに苦労することも少なくありません。

クレジットカードは支払いのタイミングによって、1回払いやボーナス払い、分割払いなど、6種類の支払い方法がありますが、その中から自分の都合に合った方法が選択できます。ただ、一括での支払いは手数料もかからず気軽に活用できるお得な支払い方法ですから、この方法を基準に考えるとよいでしょう。一方、3回以上の分割払いに関しては、購入金額に対しての手数料も割高であるうえ、支払期間が長ければ長いほどより手数料もかさんでくるので利用の際は注意する必要があります。また、すでにクレカをお持ちの方も決済方法の再確認をおすすめします。

支払いの種類と返済方法 支払いの種類 返済方法 手数料 1回払い 商品などを購入した翌月に一括して支払う なし 2回払い 商品などを購入した翌月と翌々月、2回に分けて支払う なし(必要な場合も) ボーナス一括払い 商品などを購入した翌ボーナス時期に一括して支払う なし(必要な場合も) 指定月一括払い 商品などを購入した翌月(または翌々月)以降半年以内の指定月に一括して支払う なし 分割払い 利用金額と手数料の合計を指定の回数に分けて、毎月支払う方法 あり リボルビング払い 利用件数や金額に関わらず、月々の支払額を一定額に決めて支払う方法 あり -

クレジットカードの利用限度額

クレジットカードの利用限度額は基本的に、年収や生活維持費などをもとに計算したその人の支払可能見込額の90%と決まっており、利用限度額の範囲内でショッピングやキャッシングが可能です。

利用限度額の上限は、カードの利用頻度を増やし、遅滞なく支払いをすることで少しずつ引き上げられます。また、カード会社へ増額申請を行うと、途上与信などの審査を通じて、利用限度額を増やすこともできます。ただし、利用限度額が増えても無計画な使いすぎには注意し、生活スタイルにあったご利用をおすすめしています。

カード別の利用限度額設定 学生カード 10〜30万円 年会費無料一般カード 10〜30万円 一般カード 10〜100万円 年会費が安いゴールドカード 10〜100万円 ゴールドカード 10〜300万円 年会費が安いプラチナカード 100〜200万円 プラチナカード 100〜500万円 ブラックカード 無制限(?) -

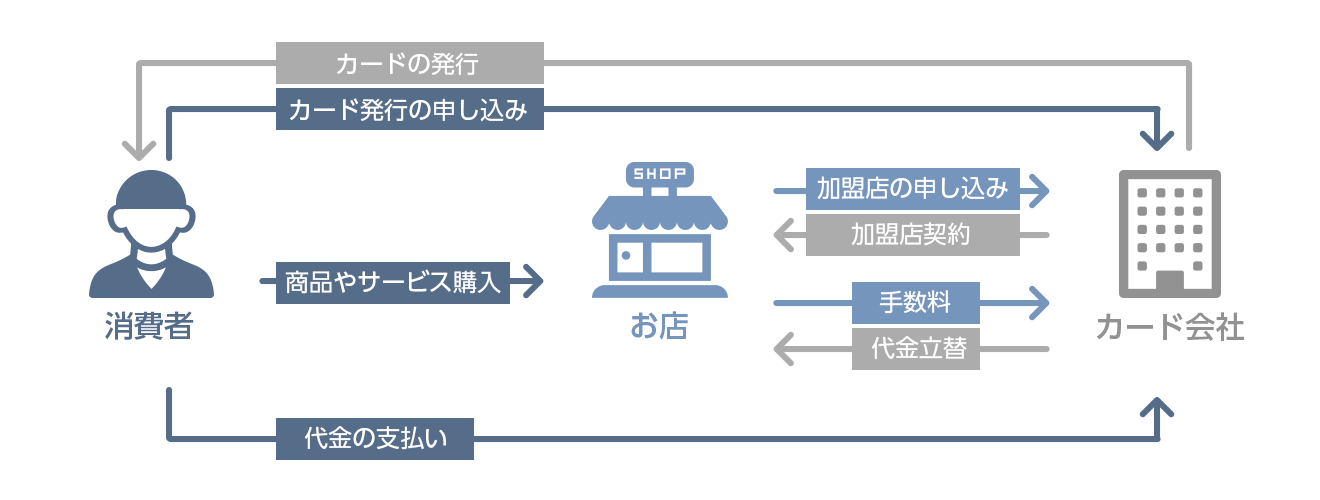

クレジットカードの仕組み

クレジットカードを使ってお店で買い物できるのは、クレジットカードを通じて消費者、お店、クレジットカード会社がつながり、お互いを「信用」しているためです。

この信用関係を壊さないために、クレジットカードを利用する消費者は、カードの利用代金を銀行口座などにきちんと入金し、1カ月〜2カ月間、立て替えてくれたカード会社に支払う必要があります。もし支払いが滞ったりするとペナルティとしてカード利用がとめられたり、消費者自身の信用力に傷がついたりするため、注意が必要です。

クレジットカードの仕組みや信用の重要さをよく理解し、ルールを守ってただしく活用することをおすすめします。

クレジットカード決済の流れ

-

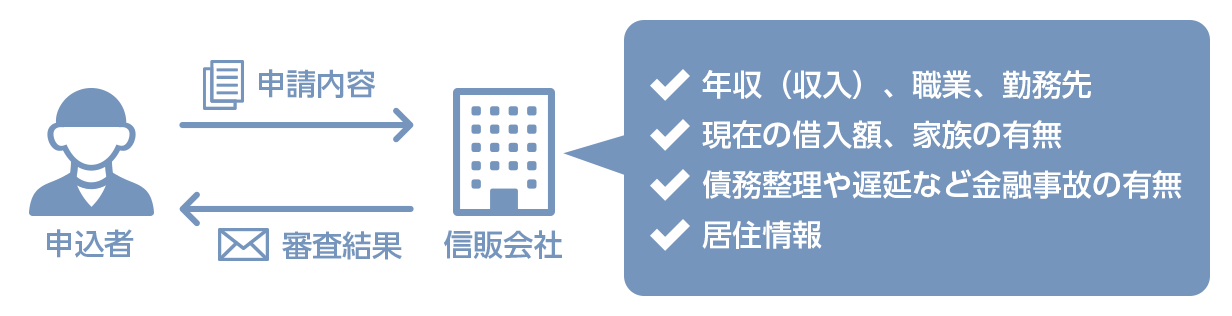

クレジットカードの審査

クレジットカードの審査で特に重要なのは、「仕事と収入に関する情報」と「信用情報」です。カード会社は審査の際、その人の収入や職業だけではなく、過去の延滞や債務整理の有無などを信用情報機関に照会します(そうした情報を信用情報といいます)。そのため、延滞などの信用に傷がつくような金融事故があれば、信用情報機関に情報が一定期間残り、カード発行の際に不利になる可能性が高くなるので注意しましょう。また、いったんクレジットカードを作ったらきちんと返済を続け、カード会社に「この人はきちんと返済してくれる人だ」と思われるような信用力を積み上げていくことも重要です。

審査に必要な情報

-

クレジットカードのキャッシング

クレジットカードには、よく知られた買い物の際に使える「ショッピング」サービスとは別に、現金を借りられる「キャッシング」サービスがあります「キャッシング」は通常、クレジットカードを持っている人であれば、誰でも利用することが可能で、コンビニATMなどから現金を借りられます(現金を引き出せます)。

同じような少額融資のサービスとして、銀行や消費者金融の「カードローン」もありますが、両者のサービス内容や仕組みには違いもあります。下記の記事では、クレジットカードのキャッシングの仕組みや利用方法などの基本に加え、「カードローン」との違い、そしてどちらがお得なのか、といったことまで詳しく解説しています。

-

いまお使いのクレジットカードよりも

お得なクレカがないか探してみませんか?

現在、さまざまなキャッシュレス決済の手段が増えていっています。ただ、その中でも、クレジットカードは決済だけではなく、ポイント還元や保険、空港ラウンジなど、さまざまなシーンで活躍するサービスが付帯している点がそのほかのキャッシュレス決済との大きな違いになります。電子マネーやQRコード決済の支払いにもクレジットカードを紐づけておけば、利用代金を簡単にまとめたり、ポイントを効率よく貯めることができるため、お得に使うことができます。

これからクレジットカードを新たに作ろうと考えている人、いまお使いのクレジットカードよりもお得になるクレカがないか考えている人は、そうした視点を持ちつつカード選びをしてみてはいかがでしょうか。下記のサイトでは、さまざまな特徴で比較したおすすめのクレジットカードをまとめてご紹介しています。下記のサイトも参考にしながら、自分にあったクレジットカードを探してみましょう。