人気の特徴から探す

ピックアップカード

クレジットカード 人気ランキング

-

一般カードランキング

-

ゴールドカードランキング

-

プラチナカードランキング

価格.com特典実施中のクレジットカード

価格.comからのお申し込みがお得-

最大16,500円相当プレゼント

-

最大49,500円相当プレゼント

-

最大5,500円相当プレゼント

-

最大13,000円相当プレゼント

-

最大45,500円相当プレゼント

-

最大45,500円相当プレゼント

-

-

最大55,500円相当プレゼント

クレジットカード検索

レビュー・評価

-

【ポイント・マイル】

アメックスは一応100円1ポイント付与ですが、1ポイント1円で使える方法がかなり限られています。

交換ポイント数に上限があったり、別途交換プログラム費用が必要だったり、いろんな罠が仕掛けてあって還元率は良いとは思いませんでし 続きを読む た。

そもそも還元率目的で使うカードではないですね。

【付帯サービス】

年200万円以上使えば高級ホテルが一泊無料。

その他保険やプロテクションも年会費相応に強いです。コンシェルジュはなしです。

ただ、専用サポートセンターのレスポンスは三井住友などよりもかなり早くストレスが少なかったです。

【会員専用サイト】

シンプルで確定前決済やキャンペーンなどがすぐに把握でき、使いやすいなとは思いました。

【申込手続き】

普通です。

【デザイン】

ギラギラしすぎず、シンプルにかっこよかったです。

思ったよりくすんだ金色で、落ち着いていて良かったです。

同じメタルカードのラグジュアリーカードより軽いみたいですが、それでもずっしりきます。

Androidユーザーは特にこのカードでGoogleペイが使えない分、カード券面を提示する機会が多くなるのでダサくなくて良かったです。

あと、補足ですが家族カードはもっと明るい金色のプラカードになります。

本会員のサブのプラカードはありません。

【ステータス】

最近はやりの0円ゴールドカードよりはマシくらいかと。

【総評】

個人で持てる格安メタルカードと言うことで試しに入会しました。

Androidユーザーとの相性はもっと良くしてほしいですね。

Googleペイで使えないので、カード券面を出す機会が増えます。(※券面でのタッチ決済は利用可)

券面を出しても格好悪くないのが救いです。

あとアメックスはJCBよりもさらに使えない機会が多いなと感じたので、V/Mどちらかのカードはサブでもっておいた方が無難です。

ベネフィットとしては、年200万円決済すれば、翌年以降旅先でのホテル代1泊分が浮くので、それと年会費で相殺といった感じですね。

それに加えて豊富な保険、プロテクションがついて来ると言った感じです。

入会特典もまだ強いですし、年会費を1ポイント1円レートでポイント払いすることもできます。

総じて以下のような方はこのカードに向いていると思います。

・年200万決済できる。

・高級ホテルを毎年利用したい。

・コンシェルジュとか使わない、いらない。

・盛り盛りの保険とプロテクション大好き。

・アメプラは高すぎて論外だけど、メタルカードを持ってみたかった。

興味ある方は、とりあえず入会して、年200万決済してみて、特典ポイントを稼いで、年会費をポイント払い。

そして翌年フリーステイギフトもらって、好きな観光地や沖縄などの高級ホテルに泊まってみて、たまに券面を眺めながら自分に合うか合わないかを1-2年考える。それくらいの、価値はあるんじゃないかなと思います。

自分もいま、そんな感じでトライアル中です。 -

20歳になったし何となくプラチナカード欲しいなと思い作りました。

プラチナカードの中でもこのカードを選んだのは、無料でプライオリティパスやコンシェルジュ、グルメ等のサービスが付いてくるという利点があったからです

ポイントは元から期待してません 続きを読む でしたし、別のカードで稼いでるつもりなので気にはしてません

審査は2~3日程でかなり早かったです

デザインはシンプルな真っ黒で普通だなと思いつつ

コンシェルジュサービスは1度使いましたが想像していた通りでした

レクサスのオーナーズデスク使ってましたが、それとあんまり変わらないのかなと思います(ガッツリは使ってないので詳しくは知らないです)

24時間365日対応してくれるのはいいです

長期休み等に使えなくなって困るのはごめんなので

まとめ

22000円でこんだけサービス付帯するのに全然安いし、三井住友のゴールドカードと掛け合わせればポイント面でも最強だと思うンゴ

-

保証会社として仕方なく利用しています。

結婚して名字が変更になったため、管理会社には月の初めに連絡してるのに、23日にエポスから届いた家賃の明細は旧姓のまま。

明細に書かれている問い合わせ窓口はクレジットカードの窓口のみで、家賃保証のサービスは案 続きを読む 内されて知りました。窓口の案内が不親切すぎる。

家賃の引き落とし口座の名義も変わったため、管理会社への連絡から15日後にサイトから変更しようとしましたが、名義部分だけ編集不可。

電話での問い合わせ後には新姓に変更されていましたが、どのタイミングで変更されていたんでしょうね。

正直管理会社もトラブルがあり、あまり信用できないので、管理会社からエポスへの連絡の不手際があった可能性もありますが、エポスもあまり信用できないなと思いました。 -

●券面デザイン

台紙が白なので今ひとつ安っぽい感じがします。

写真では見えづらいですが、表面の磁気ストライプ該当箇所にうっすら線が入っています。他のカードでは見たことない線です。時期をずらして作成した家族カードにも入っているので、おそらく仕様 続きを読む なのでしょう。がっかり。

●付帯サービス

「選べる保険」というものがありますが、私が重視する海外旅行保険では利用付帯にも関わらず傷害・失病保険が100万円のみです。「選べる保険」も額が少なく、必要性が微妙です。これで「ゴールド」というのは少し寂しい気がします・・・。

●ポイント

毎月何かしらのキャンペーンをやっています。こまめにキャンペーンを追っていれば、基本還元と対象店の7%〜還元を超えて貯めることができると思います(私の場合、平均月800ポイント程度)。後述しますが、後にOliveゴールドにも入会したので対象点では現在8%還元。

Vポイントの汎用性も高く、VポイントPay(VISAのバーチャルクレジットカード)でのお買い物やSBI証券での投資など幅広く使えます。

●会員専用サイト必須

専用アプリのVPASSは非常に良くできていると思います。アプリ内でほぼすべて完結するので、他カード(MUFGなど)のようにいちいちブラウザに飛ばされることがないです。動作も速い。一時利用停止や利用通知の設定ができることも利点の一つかと。ただ、関連する「Vポイント」「VポイントPay」が別アプリなので、そちらはややこしい。一つのアプリで完結させてほしです。

●申込手続きなど

ウェブ上で申し込んでその日のうちに使用可能になりました。これは便利。カード到着までは2週間くらい。一方、入会初月は携帯電話代(UQモバイル)の支払いすらはじかれてしまい、「こりゃ使えないわ」と思いました。電話でやりとりして、以降は普通に使えています。

●Oliveゴールド関連

「100万円修行」達成者向けに、Oliveゴールドの年会費が無料になるキャンペーンをやっています(2025年12月現在)。「ついでなら」とそちらも取得しました。Oliveの特典で対象店での還元率を上げられるので、現在8%還元になっています。

●総評

「100万円修行」達成で永年年会費無料、ついでにOliveゴールドも永年年会費無料で付いてきます。「そんなにカード持ってどうすんの?」というご批判は最もですが、まあ無料という言葉に日本人は弱い。ポイントも対象店での高還元に加え、様々なキャンペーンでさらに貯めることができます。

ただ、入会半年でけっこうポイ活疲れが出てきてしまいました。お得にカードを使うつもりが、いいようにカードに使われているような気もします。

とはいえ、Vポイントの使い勝手やVPASSアプリの出来の良さも含め、総合的には時代にあった良いカードかと思います。

●ご注意

私にとっては良いカードですが、店頭支払いの際にスマホのクレジットカードタッチ決済を通さないと高還元が受けられないなど、注意深く説明を読み設定しないと活用できないカードです。

「細かい説明を読みたくない」「キャンペーンとかが煩わしい」「普通にクレカを使いたいだけ」という人にとっては、カードの付帯保険も貧弱で、ややこしいだけのカードです。そういう人は別のカードを検討しましょう。

クチコミ

-

毎年、プロ野球の抽選販売を申し込んでいるが、最大10件の希望を申し込みできるため、チケットの総額は、10万円を超えることになる。

そのため、3日分くらいを申し込むと、もう使えなくなる。実際には、当選して初めて決済されるのに。

さらに、旅行費用とか 続きを読む で、数十万円を決済しようとしても、すぐに使えなくなるため、限度額200万円のゴールドカードを追加したが、ゴールドカードも限度額は100万円のまま。

増額を申し込んでも、年金生活者には応じてもらえない。

海外旅行では、ぜんぜん使えないとよく耳にします。

ゴールドカードは、持つ意味が無いので、解約します。 -

大阪には3店あります。(本町、南森町、塚口)

でも肝心な梅田にはない・・・。

何故?梅田だと殺到する?

ビジネス街の本町や南森町はわかるが、

なんで塚口なんだ?

今のところ、東京、大阪のみですが

全国に増えるといいですね。

・・ 続きを読む ・しかし、これ、利益目的とは思えないですね。

そうなると

はたして、これ以上、店舗数が増えるのか?

数年後には撤退していそうな予感ですね!? -

以前は、貯めたポイントで年会費を支払うことができていましたが、現在はできなくなってしまい残念です。規約の改定などがあったのでしょうか?

もし今後ポイントで年会費を支払えないのであれば、正直なところ、このカードの価値はかなり下がったと感じます。現 続きを読む 在は飛行機に乗る機会もあまりなく、ポイントも利用できるフライトの時期に制限が多すぎて、結果的に使えません。

加えて、羽田空港のラウンジのクオリティを考えると、年会費に見合うメリットは感じられず、今となっては価値のないカードになってしまいました。

初心者向け基礎知識

-

- 一般、ゴールド、プラチナ。クレジットカードの種類と違い

- クレジットカードには、たくさんの種類があります。基本となる「一般カード」のほか、保険やラウンジサービスなどがついた「ゴールドカード」、ゴールドカードがグレードアップした「プラチナカード」があります。ここでは一般カード、ゴールドカード、プラチナカードといったクレジットカードの種類について、解説します。

-

- クレジットカードの支払い方法を理解し、上手に活用しよう

- クレジットカードは、カード会社が代金を立て替えてくれる支払い手段の1つです。代金を分割払いにもできるため、大きな金額の買い物をするときは大変役立ちます。しかし仕組みをよく理解しないまま利用すると、不便になることもあります。ここでは、クレジットカードの支払い方法について詳しく説明します。

-

- クレジットカードの選び方!初めて、利用シーン別の選び方をご紹介

- 初めてクレジットカードを作るなら、ポイント還元の大きさや年会費の安さなどで選ぶことがおすすめです。クレジットカードを使う場所によっては購入代金の値引やマイルなど特典が変わってきます。よく利用するシーンを想定し、もらえる特典のチェックなど、自分の目的に合ったクレジットカードを選ぶことが大切です。

- クレジットカード 基礎知識一覧

価格.comマガジン クレジットカード記事

-

- アメックス新ゴールド「ゴールド・プリファード・カード」を4か月使ったリアルな感想とは?

- メインカードを年会費無料のものから、アメックスの「ゴールド・プリファード・カード」に切り替えたユーザーが、4か月使ったリアルな感想をお届けします。(2025年12月15日)

-

- 「dカード PLATINUM」はドコモ料金が最大20%還元! ドコモのヘビーユーザーはどう評価?

- 「dカード PLATINUM」はドコモ料金の最大20%が還元されるなど、ポイント重視のプラチナカード。ドコモのヘビーユザーにこのカードに対する評価を聞いてみました。(2025年12月15日)

-

- 携帯キャリアのクレジットカードを比較! おすすめの高還元カードも紹介【2025年12月】

- ドコモ、au、ソフトバンク、楽天モバイルの携帯を使っている人は各キャリアのクレカに注目。スマホの利用料金へのポイント付与など携帯キャリアならではのメリットが豊富!(2025年12月15日)

- 価格.comマガジン クレジットカード記事一覧

クレジットカード おすすめ記事

-

- おトクなイオンカードがもっと輝く! 年会費無料の「イオンゴールドカード」は高コスパ[PR]

- 「イオンゴールドカード」は、年会費無料でありながら、空港ラウンジの利用や旅行傷害保険の付帯といったおトクな特典を備える高コスパなゴールドカード。イオングループで特別な割引を受けられるなど、日常生活でも大いにメリットのある1枚です。その魅力と、取得へのステップを紹介します。 (2025年12月10日)

-

- 古いクレジットカードはいつまで使える?更新・引き落とし・処分方法をわかりやすく比較【2025年版】

- クレジットカードの有効期限が切れるとどうなる?古いカードはいつまで使えるのか、更新月の使い分けや自動引き落としへの影響、届かない時の対処法・処分方法まで、わかりやすく解説します。 (2025年10月1日)

-

- クレジットカードの種類と違いを徹底解説(一般・ゴールド・プラチナ・ブラック)2025年最新版

- クレジットカードのランクである一般・ゴールド・プラチナ・ブラックの違いと、選び方のポイントを解説します。(2025年9月30日)

- クレジットカード 新着記事一覧

クレジットカード初心者におすすめの基礎知識まとめ

初めての方も、2枚目を探している方も必見!

専門家に教わるクレジットカードの基礎知識

- 監修者

- 岩田昭男さん

- クレジットカード評論家。早稲田大学を卒業後、月刊誌の記者を経て独立。「キャッシュレス覇権戦争」(NHK出版)など、多数の書籍の執筆・監修を担当している。

-

一般カード、ゴールドカード、プラチナカードの違い

クレジットカードには一般的に、ランクがあり「一般カード」→「ゴールドカード」→「プラチナカード」の順にランクがアップします。基本的に、ランクが上がるとともに、年会費も高額になり、その分、利用限度額も高くなり、特典や優待サービスも充実していきます。

「一般カード」の年会費は無料、もしくは高くても1,000円程度(税別)で持つことが可能です。上位グレードの「ゴールドカード」「プラチナカード」に比べると、保険の補償額などは少額になりますが、基本的な支払い手段のほか、ポイント還元やキャッシュバックといったサービスは備わっており、クレジットカード保有者の多くが利用しているカードです。

「ゴールドカード」の一般的な年会費は1万円以上かかりますが、その分、付帯保険による保障額が大きかったり、空港ラウンジの利用サービスが付帯したりするほか、還元率も高くなる傾向にあります。このため、よく海外旅行に行く方やカードで買い物をする方にとっては利用価値も高くなります。なお、最近では「格安ゴールドカード」と呼ばれるカードも登場しています。こちらの年会費は2,000〜5,000円程度ですが、一般的なゴールドカードと比べて、何らかのサービスが削られていると考えておいたほうがよいでしょう。上質のサービスが付帯している「プラチナカード」の年会費は、最低でも3万円程度するのが一般的です。「プラチナカード」の場合、申し込みを受け付けておらず、カード会社から招待(インビテーション)を受けた人のみが発行できる「招待制」を導入しているケースが多くあります。ステータスの高さはもちろん、年中無休でさまざまな相談や予約に対応してくれるコンシェルジュサービス、世界各地の1,000か所を超える空港ラウンジサービスが無料で使えるプライオリティパスの無料発行など、ゴールドカード以上の付帯サービスを備えています。忙しくて飲食店の予約をする時間がない方も、希望を伝えればコンシェルジュからおすすめのお店を教えてもらい、予約まで任せることができます。

なお、クレジットカードの最高峰のランクと言われているのが、「ブラックカード」です。ブラックカードの中でも、年会費が高いものは30万円以上となり、富裕層にターゲットを絞ったカードと言えそうです。コンシェルジュサービスも当然ありますが、会員ごとに専任のスタッフが付いて、秘書のような対応をしてくれるといいます。

いずれのランクのカードも基本的な支払い機能に変わりはなく、はじめてクレジットカードを持つ方は一般カードがおすすめと言えるでしょう。利用可能枠を引き上げたり、付帯サービスを充実させたりしたい場合は、ゴールドカードやプラチナカードへの切り替えや、「2枚持ち」「3枚持ち」の検討をおすすめします。

-

国際ブランドの種類

クレジットカードには、「Visa」「MasterCard」「JCB」などといった国際ブランドが必ずついています。これらは、それぞれのクレジットカードの決済ネットワークを指すもので、そのカードがどのネットワークで使えるかを示しています。利用シーンや生活スタイルにあわせて、おすすめのブランドは変わります。

国際ブランドの種類にはVisa、MasterCard、JCB、American Express、Diners Club Card、銀聯(Union Pay)、Discover Cardの7ブランドがあります。中でも加盟店が世界で一番多いのがVisa、続いてはMasterCardとされています。JCBは日本発の唯一の国際ブランドで、VisaやMasterCardと比べると海外の加盟店が少ないですが、海外の主要都市には「JCBプラザ」が設置され、観光情報やトラブル対応に日本語で対応してくれる利点もあります。このようにそれぞれの特徴を生かして、日常生活で使うカードと、海外旅行で使うカードで国際ブランドを使い分けるという手もあります。

国際ブランド一覧

Visa

(ビザ)Visa(ビザ)は、世界でのカード発行枚数、加盟店数が1位の国際ブランド。利用できる店舗が多いので、1枚持っておくと安心のカードです。

MasterCard

(マスターカード)MasterCard(マスターカード)は、Visaに準ずるカード発行枚数、加盟点数を誇る国際ブランド。海外ではMasterCardしか利用できないお店もあります。

JCB

(ジェーシービー)JCB(ジェーシービー)は、日本発の唯一の国際ブランドで、国内加盟店の多さが強みです。海外加盟店も年々増加しています。

American Express

(アメリカン・エキスプレス)American Express(アメリカン・エキスプレス)は、富裕層向けのカードで、独自の優待サービスが充実しています。JCBと提携しており、多くのJCB加盟店でも利用可能です。通称はAMEX(アメックス)。

Diners Club Card

(ダイナースクラブカード)Diners Club Card(ダイナースクラブカード)は、富裕層向けのカードで、入会審査が厳しく、ステータス重視のカードです。JCBと提携しており、多くのJCB加盟店でも利用できるようになり、かなり便利になりましたが、基本は高級ホテルやレストランが中心になります。

銀聯

(Union Pay)銀聯(Union Pay)は、中国発の国際ブランドです。中国人観光客の増加に伴い、日本国内でも銀聯ブランド対応店舗が増えました。日本人向けの銀聯カードは三井住友カードや三菱UFJニコスが発行しています。

Discover Card

(ディスカバーカード)Discover Card(ディスカバーカード)は米国発の新興勢力で、JCBと提携しています。国内で利用できますが、発行しているクレジットカード会社はありません。 -

クレジットカードの付帯サービス

クレジットカードの選び方に迷ったら、付帯サービスの内容を比較するのもおすすめです。クレジットカードの付帯サービスとは、支払い機能以外のサービスのことで、ポイント還元や保険、ラウンジ、サポートデスクなどがあります。

選ぶ際の基準として、多くの人が注目する「還元率」。こちらはクレジットカードを利用した際、利用額に対してもらえるポイントを円に換算して計算します。たとえば、以下の場合、還元率はこのようになります。

100円の利用で1P(1P=1円相当)獲得 還元率1% 200円の利用で1P(1P=1円相当)獲得 還元率0.5% 1,000円の利用で2P(1P=5円相当)獲得 還元率1% 還元率は一般的なクレジットカードで「0.5%」、高いものだと「1%」、「1.2%」になるとかなり高い部類と見てよいでしょう。もちろん、還元率が高いのに超したことはありませんが、通常の還元率はさほどでも、特定の店舗や時期に利用すると高還元になるカードもありますので、自分の利用方法に応じて選ぶという視点も大事になってくるでしょう。

また、もうひとつの注目のポイントとなる旅行保険。こちらは「傷害死亡・後遺障害」「傷害・疾病治療費用」などの項目があり、これらの補償額に目が行きがちですが、最初に確認するべきは保険適用の条件です。条件には、「利用付帯」と「自動付帯」の2種類あり、利用付帯のクレジットカードならば、旅行代金などをカードで支払っていることが保険適用の条件となります。一方で、自動付帯のカードであれば持っているだけで保険が適用されるので安心して利用することができるでしょう。

ほかにも付帯サービスには空港ラウンジ利用やトラブル発生時のサポートデスクなどがあります。まずは自分が利用したいクレジットカードにどのような付帯サービスがついているか、チェックしてみることをおすすめします。

-

クレジットカードの支払い方法

クレジットカードは、必要に応じて代金を分割払いにもできるため、大きな金額の買い物をしたいときは大変役立ちます。しかし、支払い方法の仕組みと特徴(メリット・デメリット)をよく理解しないまま利用すると、使いすぎて支払いに苦労することも少なくありません。

クレジットカードは支払いのタイミングによって、1回払いやボーナス払い、分割払いなど、6種類の支払い方法がありますが、その中から自分の都合に合った方法が選択できます。ただ、一括での支払いは手数料もかからず気軽に活用できるお得な支払い方法ですから、この方法を基準に考えるとよいでしょう。一方、3回以上の分割払いに関しては、購入金額に対しての手数料も割高であるうえ、支払期間が長ければ長いほどより手数料もかさんでくるので利用の際は注意する必要があります。また、すでにクレカをお持ちの方も決済方法の再確認をおすすめします。

支払いの種類と返済方法 支払いの種類 返済方法 手数料 1回払い 商品などを購入した翌月に一括して支払う なし 2回払い 商品などを購入した翌月と翌々月、2回に分けて支払う なし(必要な場合も) ボーナス一括払い 商品などを購入した翌ボーナス時期に一括して支払う なし(必要な場合も) 指定月一括払い 商品などを購入した翌月(または翌々月)以降半年以内の指定月に一括して支払う なし 分割払い 利用金額と手数料の合計を指定の回数に分けて、毎月支払う方法 あり リボルビング払い 利用件数や金額に関わらず、月々の支払額を一定額に決めて支払う方法 あり -

クレジットカードの利用限度額

クレジットカードの利用限度額は基本的に、年収や生活維持費などをもとに計算したその人の支払可能見込額の90%と決まっており、利用限度額の範囲内でショッピングやキャッシングが可能です。

利用限度額の上限は、カードの利用頻度を増やし、遅滞なく支払いをすることで少しずつ引き上げられます。また、カード会社へ増額申請を行うと、途上与信などの審査を通じて、利用限度額を増やすこともできます。ただし、利用限度額が増えても無計画な使いすぎには注意し、生活スタイルにあったご利用をおすすめしています。

カード別の利用限度額設定 学生カード 10〜30万円 年会費無料一般カード 10〜30万円 一般カード 10〜100万円 年会費が安いゴールドカード 10〜100万円 ゴールドカード 10〜300万円 年会費が安いプラチナカード 100〜200万円 プラチナカード 100〜500万円 ブラックカード 無制限(?) -

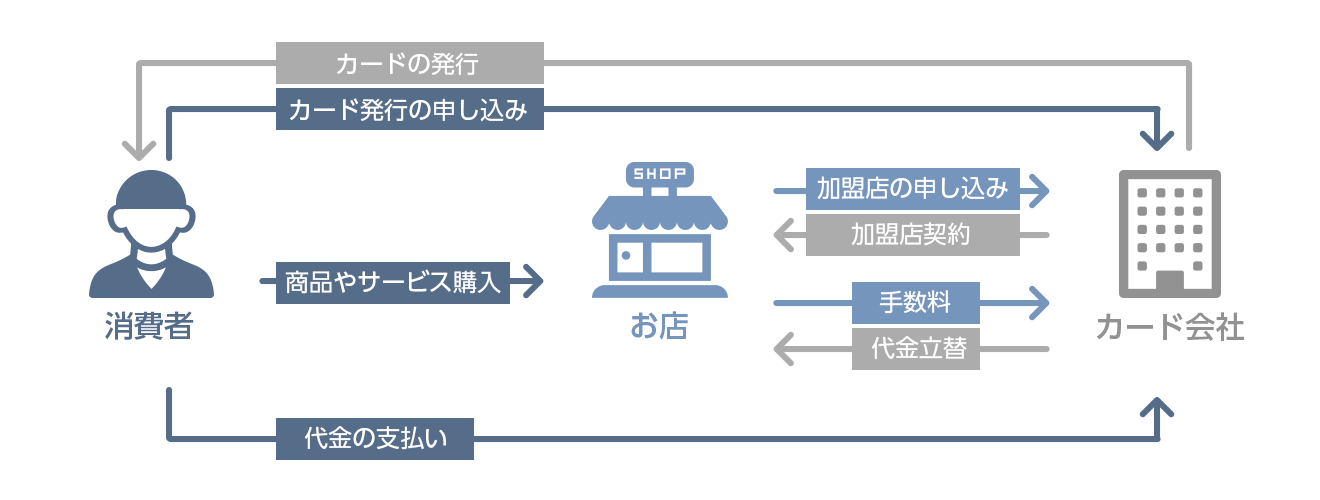

クレジットカードの仕組み

クレジットカードを使ってお店で買い物できるのは、クレジットカードを通じて消費者、お店、クレジットカード会社がつながり、お互いを「信用」しているためです。

この信用関係を壊さないために、クレジットカードを利用する消費者は、カードの利用代金を銀行口座などにきちんと入金し、1カ月〜2カ月間、立て替えてくれたカード会社に支払う必要があります。もし支払いが滞ったりするとペナルティとしてカード利用がとめられたり、消費者自身の信用力に傷がついたりするため、注意が必要です。

クレジットカードの仕組みや信用の重要さをよく理解し、ルールを守ってただしく活用することをおすすめします。

クレジットカード決済の流れ

-

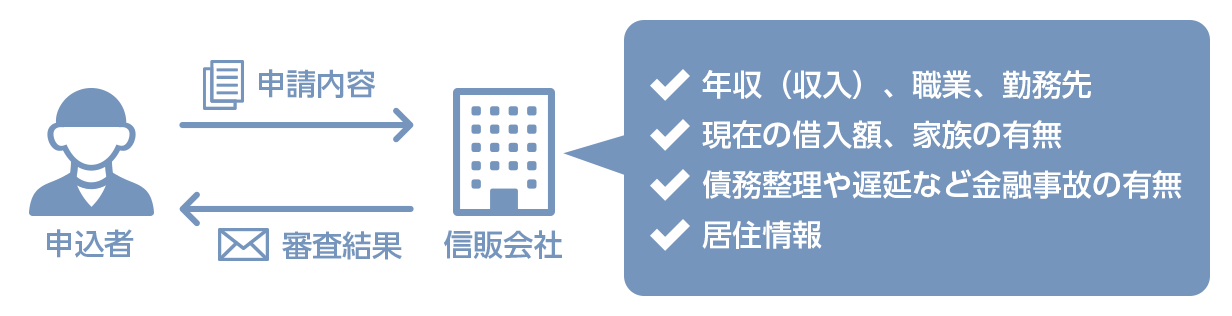

クレジットカードの審査

クレジットカードの審査で特に重要なのは、「仕事と収入に関する情報」と「信用情報」です。カード会社は審査の際、その人の収入や職業だけではなく、過去の延滞や債務整理の有無などを信用情報機関に照会します(そうした情報を信用情報といいます)。そのため、延滞などの信用に傷がつくような金融事故があれば、信用情報機関に情報が一定期間残り、カード発行の際に不利になる可能性が高くなるので注意しましょう。また、いったんクレジットカードを作ったらきちんと返済を続け、カード会社に「この人はきちんと返済してくれる人だ」と思われるような信用力を積み上げていくことも重要です。

審査に必要な情報

-

クレジットカードのキャッシング

クレジットカードには、よく知られた買い物の際に使える「ショッピング」サービスとは別に、現金を借りられる「キャッシング」サービスがあります「キャッシング」は通常、クレジットカードを持っている人であれば、誰でも利用することが可能で、コンビニATMなどから現金を借りられます(現金を引き出せます)。

同じような少額融資のサービスとして、銀行や消費者金融の「カードローン」もありますが、両者のサービス内容や仕組みには違いもあります。下記の記事では、クレジットカードのキャッシングの仕組みや利用方法などの基本に加え、「カードローン」との違い、そしてどちらがお得なのか、といったことまで詳しく解説しています。

-

いまお使いのクレジットカードよりも

お得なクレカがないか探してみませんか?

現在、さまざまなキャッシュレス決済の手段が増えていっています。ただ、その中でも、クレジットカードは決済だけではなく、ポイント還元や保険、空港ラウンジなど、さまざまなシーンで活躍するサービスが付帯している点がそのほかのキャッシュレス決済との大きな違いになります。電子マネーやQRコード決済の支払いにもクレジットカードを紐づけておけば、利用代金を簡単にまとめたり、ポイントを効率よく貯めることができるため、お得に使うことができます。

これからクレジットカードを新たに作ろうと考えている人、いまお使いのクレジットカードよりもお得になるクレカがないか考えている人は、そうした視点を持ちつつカード選びをしてみてはいかがでしょうか。下記のサイトでは、さまざまな特徴で比較したおすすめのクレジットカードをまとめてご紹介しています。下記のサイトも参考にしながら、自分にあったクレジットカードを探してみましょう。