人気の特徴から探す

ピックアップカード

クレジットカード 人気ランキング

-

一般カードランキング

-

ゴールドカードランキング

-

プラチナカードランキング

価格.com特典実施中のクレジットカード

価格.comからのお申し込みがお得-

最大9,500円相当プレゼント

-

最大16,500円相当プレゼント

-

最大13,000円相当プレゼント

-

最大57,500円相当プレゼント

-

最大56,500円相当プレゼント

-

-

最大121,000円相当プレゼント

-

最大11,000円相当プレゼント

クレジットカード検索

レビュー・評価

-

【ポイント・マイル】

JCBのよさはキャンペーンが多いことですね

【付帯サービス】

他にカードを持っているのでJCBの付帯サービスを気にしたことはありません

【会員専用サイト】

マイページは使いやすいと思います

【申込手続き】 続きを読む

わかりやすくて入力は10分くらいで完了しました

申込完了後に番号が発行されて進捗状況が確認できるのは便利でした

【デザイン】

独特のデザインで色を見た他だけでJCBSだとわかるのがいいです

デザイン自体もエレガントで気に入っています

【総評】

永年無料なので持ってて損はないカードです

他のカードと違って入会後もキャンペーンが頻繁に開催されるのがいいですね

-

インビテーションで無料招待が来る、50万円〜100万円超え利用にお勧めのゴールドカード。

タッチ決済,apple pay Google pay等にも対応。

【ポイント・マイル】

基本還元率は0.5%と低め。

ノーマルEPOSとの違いは 続きを読む 主に選べる3ショップがポイント2倍になる事。

公共料金やドカンと使うお店(家電店など)をポイントUP対象店にすると効率的。

公共料金でもポイント減が無い事が多く、この点は楽天カードよりもポイントが高くなったりします。

【選べる3ショップ→ポイント2倍】

選べるショップの数が非常に多いのが魅力。電力会社やガソリンスタンド、家電店など様々。

エポスポイントはそのままでは使い辛いので、アマゾンポイントに1pt単位で交換出来て良き。

VISAでAUPAYプリペイドカードにチャージ出来る珍しいカード。

海外通販はこの組み合わせで使っています。(手数料なども無し)

日常使いでもエポスポイント0.5%、ポンタポイント0.5%になる事が多いパターンです。

年間利用50万円、100万円でボーナスポイントが入るので(100万円使用で10000P)

他の0.5%のカードとは差が出ます。

三井住友NLとの違いは50万円でもボーナスポイントが入るので無駄が少ない。

【付帯サービス】

海外旅行利用付帯で金額が年会費からしたら高く設定されています。

(保険関係の実際の運営は三井住友海上などと提携しており専用デスクもあります。安心感がありますね)

国内旅行保険・物損保険を他のカードで補いたいところ。

【会員専用サイト】

早い、見やすい、管理しやすい。使用速報もメールとアプリに来る。

自分が使っているカードの中でもトップクラス。使い勝手もかなり良い。

【申込手続き】

自分は一般カードからのインビテーションです。

かなり少額でしたが無料の招待が来ました。

【デザイン】

縦型・表にナンバーレス。裏面もわざと見にくく印刷されている。

シンプルで好印象。色はよくあるゴールドのイメージよりも薄いゴールド色で上品。

傷はややつきやすいかも。

【総評】

気軽に持てる、100万円ちょいを使う方に便利なメイン・サブカード。

インビテーションから持つことが出来、その場合は無料になるので損は無い。

インビテーションの基準も低いの(私の場合、公共料金を月数千円を半年程度)

無料で維持できる、低価格使用〜100万ちょい使用に便利なカードだと思います。

50万でもボーナスポイントがあるので、似た要素のある三井住友NLよりも実用性が高い面もあります。

丸井を使う人には他にポイント加算や中に入っているショップ(ニトリなど)にも対応する事が多いので、ここでポイントが溜まりやすい筈。

凄くお勧めかと言われると?ですが、無料でなら結構良いカードだと思いますよ。

-

何かしらのイベント、例えばスマホを変えるとかカードランクアップ/ダウン等が発生するとほぼ間違いなくアプリからApple/Google Payへの登録ボタンがなくなる。この場合、手動で登録してもエラーが出て登録ができずサポートセンターへの電話が必須とな 続きを読む る。しかし某Mカードと一緒でサポートセンターは一切つながらない。よってPayへの登録は出来なくなる。以前もこのカードを持っていたが何度も上記が発生してその度に電話させられて嫌気が指して退会。数年たって改善されたかと思ったけどやはり変わらず。ちなみにエポスカードの言い訳はAppleやGoogleが制限かけているのでそちらのせいと言い張る。そんなことはない、何故なら他のカード会社では一切このような事はないのだから。言わせてもらえばエポスカードの信用がなく、Apple/Googleから制限を受けさせられているに過ぎない。ポイント還元も悪く、良いところと言えば色々なデザインカードがあるだけのカードに過ぎない。幸い退会窓口は粘れば繋がるので何とかなる。何度も粘ればね。エポスカードは客へのサービス向上だけでなく、AppleやGoogleといった付帯サービス会社への態度も改めるべきだと思います。

-

自宅の通信環境がau系なので作成しました。退会、再入会を繰り返し5回目の発行になります。よく一度解約すると再入会は難しいとか、6か月以内は無理だとか記事を見ましたが、私の経験上そんなことはなく、他社カードも含めて普通に発行されてます。通信費にしか使っ 続きを読む てませんが平カード再再再再再入会1年以内で限度額が入会時の倍以上の150万超えてたのには驚きました。メインカードは別なのでそのうち減額申請しようと思います。au料金も高いので年間数千円割引の為に利用しています。利用金額等を確認するアプリもわかりやすいです。コールセンターに数回問い合わせをしたことがあります。他のレビューにあるように確かになかなか繋がりません(泣)が、私の経験上ですがオペレーターからは丁寧な対応しか受けたことがありません。当たりはずれがあるのでしょうかね…。入会申し込み時は各種キャンペーンに惑わされることなく一括払いを意識して申し込みをしました。よく読んでクリックしないとリボ専カードになるので要注意です(笑)。一度リボ専カードとして発行してしまうとなかなか繋がらないコールセンターでしか変更出来ません…これ結構ストレスですよ。あ、au利用者以外はあまり必要ないカードだと思います。

クチコミ

-

ゴールド以外で既出でしたらすいません。

VISA割、クレジット専用番号、IDについて質問です。

1)VISA割が2/10から始まりましたが、規約によると「4708」から始まる通常のカード番号と「4980」から始まるクレジット専用番号を登録 続きを読む しておくとそれぞれ100回ずつキャッシュバックを受けられると認識しておりますが、それで合っていると思われますか?

また、去年の大阪限定のキャンペーンではタバコの購入でもキャッシュバックを受けられたとのXの投稿がありましたが、実際受けられた方はいらっしゃいますでしょうか?

2)クレジット専用番号をApplePay/GooglePayに登録するとVisaタッチ決済ではなくIDとして登録されますが、ID決済でもVISA割や対象店舗特典・Vポイントアッププログラム特典は受けられますか? -

かつての"最高だったバーチャルプリペイドカード"が終了したのが約2年前・・・

バカな!偽名で買い物し放題のバーチャルプリペイドが終了だと!? 2024/04/01 18:34

https://bbs.kakaku.com/bbs/880500 続きを読む 00176/SortID=25683117/#tab

同年の年末に同様のサービスが復活したようでしたが、

https://www.rakuten-card.co.jp/corporate/press_release/20241210/

個人的に、移住先のVプリカの使い勝手が想定していた以上に快適で、利用をスルーし続けていました。

今回、リニューアル後のサービスを初めて利用してみてビックリ。

なんと、創作し放題だった偽名が本名固定になっているではありませんか。そして発行できるバーチャルカードも、同時に3つという制限まで。

今後、完全な安全圏から悪い連中をおちょくってしゃぶり付かせるのはVプリカに頼れ!と言う楽天からの宣告ということでしょうか?

仮名で相手の良識の限界を試すゲームもVプリカに押し付けるということでしょうか?

もう私はポルナレフを名乗ることは出来ないのでしょうか?

かつてのユーザーを突き放すかのような仕打ちに慟哭し、その場に膝から崩れ落ちてしまいました。

いったい楽天カードは何処を目指して進んでいこうとしているのでしょうか。 -

エポス債第3弾、第2回エポスカード会員向け社債に家族全員で応募しましたが、今朝結果メールが届き、今回は全員外れとなりました。

残念!!!(泣)

今後は年間利用実績100万円に向けてコツコツ利用していきます。

勿論、全額とは参りませんが、主に「m 続きを読む ixi」での利用になりますネ。

初心者向け基礎知識

-

- 一般、ゴールド、プラチナ。クレジットカードの種類と違い

- クレジットカードには、たくさんの種類があります。基本となる「一般カード」のほか、保険やラウンジサービスなどがついた「ゴールドカード」、ゴールドカードがグレードアップした「プラチナカード」があります。ここでは一般カード、ゴールドカード、プラチナカードといったクレジットカードの種類について、解説します。

-

- クレジットカードの支払い方法を理解し、上手に活用しよう

- クレジットカードは、カード会社が代金を立て替えてくれる支払い手段の1つです。代金を分割払いにもできるため、大きな金額の買い物をするときは大変役立ちます。しかし仕組みをよく理解しないまま利用すると、不便になることもあります。ここでは、クレジットカードの支払い方法について詳しく説明します。

-

- クレジットカードの選び方!初めて、利用シーン別の選び方をご紹介

- 初めてクレジットカードを作るなら、ポイント還元の大きさや年会費の安さなどで選ぶことがおすすめです。クレジットカードを使う場所によっては購入代金の値引やマイルなど特典が変わってきます。よく利用するシーンを想定し、もらえる特典のチェックなど、自分の目的に合ったクレジットカードを選ぶことが大切です。

- クレジットカード 基礎知識一覧

価格.comマガジン クレジットカード記事

-

- 「三井住友カード ゴールド(NL)」は条件クリアで年会費永年無料&10,000P! 今なら初年度の年会費も無料

- 価格.comでも人気の「三井住友カード ゴールド(NL)」は年間100万円利用すると、翌年以降の年会費が永年無料となる1枚。"クレカの達人"がその魅力を解説します。(2026年2月6日)

-

- セゾンカードおすすめ7選 アメックスや三井との提携カードなど人気券種を解説【2026年2月】

- 有効期限のない永久不滅ポイントなどユニークな特徴の多いセゾンカード。おすすめの使い方や独自進化の過程、アメックス・三井との提携カードの特徴などを徹底解説します。(2026年2月6日)

-

- クレジットカードの新規入会キャンペーンを徹底比較! おトクな特典はどれ?【2026年2月】

- 多くのポイント獲得が期待できるクレジットカードの新規入会キャンペーン。価格.comで人気のカードの中から、おトクなキャンペーンのカードを紹介します。(2026年2月6日)

- 価格.comマガジン クレジットカード記事一覧

クレジットカード おすすめ記事

-

- おトクなイオンカードがもっと輝く! 年会費無料の「イオンゴールドカード」は高コスパ[PR]

- 「イオンゴールドカード」は、年会費無料でありながら、空港ラウンジの利用や旅行傷害保険の付帯といったおトクな特典を備える高コスパなゴールドカード。イオングループで特別な割引を受けられるなど、日常生活でも大いにメリットのある1枚です。その魅力と、取得へのステップを紹介します。 (2025年12月10日)

-

- 古いクレジットカードはいつまで使える?更新・引き落とし・処分方法をわかりやすく比較【2025年版】

- クレジットカードの有効期限が切れるとどうなる?古いカードはいつまで使えるのか、更新月の使い分けや自動引き落としへの影響、届かない時の対処法・処分方法まで、わかりやすく解説します。 (2025年10月1日)

-

- クレジットカードの種類と違いを徹底解説(一般・ゴールド・プラチナ・ブラック)2025年最新版

- クレジットカードのランクである一般・ゴールド・プラチナ・ブラックの違いと、選び方のポイントを解説します。(2025年9月30日)

- クレジットカード 新着記事一覧

クレジットカード初心者におすすめの基礎知識まとめ

初めての方も、2枚目を探している方も必見!

専門家に教わるクレジットカードの基礎知識

- 監修者

- 岩田昭男さん

- クレジットカード評論家。早稲田大学を卒業後、月刊誌の記者を経て独立。「キャッシュレス覇権戦争」(NHK出版)など、多数の書籍の執筆・監修を担当している。

-

一般カード、ゴールドカード、プラチナカードの違い

クレジットカードには一般的に、ランクがあり「一般カード」→「ゴールドカード」→「プラチナカード」の順にランクがアップします。基本的に、ランクが上がるとともに、年会費も高額になり、その分、利用限度額も高くなり、特典や優待サービスも充実していきます。

「一般カード」の年会費は無料、もしくは高くても1,000円程度(税別)で持つことが可能です。上位グレードの「ゴールドカード」「プラチナカード」に比べると、保険の補償額などは少額になりますが、基本的な支払い手段のほか、ポイント還元やキャッシュバックといったサービスは備わっており、クレジットカード保有者の多くが利用しているカードです。

「ゴールドカード」の一般的な年会費は1万円以上かかりますが、その分、付帯保険による保障額が大きかったり、空港ラウンジの利用サービスが付帯したりするほか、還元率も高くなる傾向にあります。このため、よく海外旅行に行く方やカードで買い物をする方にとっては利用価値も高くなります。なお、最近では「格安ゴールドカード」と呼ばれるカードも登場しています。こちらの年会費は2,000〜5,000円程度ですが、一般的なゴールドカードと比べて、何らかのサービスが削られていると考えておいたほうがよいでしょう。上質のサービスが付帯している「プラチナカード」の年会費は、最低でも3万円程度するのが一般的です。「プラチナカード」の場合、申し込みを受け付けておらず、カード会社から招待(インビテーション)を受けた人のみが発行できる「招待制」を導入しているケースが多くあります。ステータスの高さはもちろん、年中無休でさまざまな相談や予約に対応してくれるコンシェルジュサービス、世界各地の1,000か所を超える空港ラウンジサービスが無料で使えるプライオリティパスの無料発行など、ゴールドカード以上の付帯サービスを備えています。忙しくて飲食店の予約をする時間がない方も、希望を伝えればコンシェルジュからおすすめのお店を教えてもらい、予約まで任せることができます。

なお、クレジットカードの最高峰のランクと言われているのが、「ブラックカード」です。ブラックカードの中でも、年会費が高いものは30万円以上となり、富裕層にターゲットを絞ったカードと言えそうです。コンシェルジュサービスも当然ありますが、会員ごとに専任のスタッフが付いて、秘書のような対応をしてくれるといいます。

いずれのランクのカードも基本的な支払い機能に変わりはなく、はじめてクレジットカードを持つ方は一般カードがおすすめと言えるでしょう。利用可能枠を引き上げたり、付帯サービスを充実させたりしたい場合は、ゴールドカードやプラチナカードへの切り替えや、「2枚持ち」「3枚持ち」の検討をおすすめします。

-

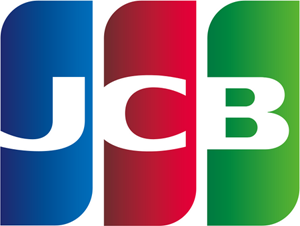

国際ブランドの種類

クレジットカードには、「Visa」「MasterCard」「JCB」などといった国際ブランドが必ずついています。これらは、それぞれのクレジットカードの決済ネットワークを指すもので、そのカードがどのネットワークで使えるかを示しています。利用シーンや生活スタイルにあわせて、おすすめのブランドは変わります。

国際ブランドの種類にはVisa、MasterCard、JCB、American Express、Diners Club Card、銀聯(Union Pay)、Discover Cardの7ブランドがあります。中でも加盟店が世界で一番多いのがVisa、続いてはMasterCardとされています。JCBは日本発の唯一の国際ブランドで、VisaやMasterCardと比べると海外の加盟店が少ないですが、海外の主要都市には「JCBプラザ」が設置され、観光情報やトラブル対応に日本語で対応してくれる利点もあります。このようにそれぞれの特徴を生かして、日常生活で使うカードと、海外旅行で使うカードで国際ブランドを使い分けるという手もあります。

国際ブランド一覧

Visa

(ビザ)Visa(ビザ)は、世界でのカード発行枚数、加盟店数が1位の国際ブランド。利用できる店舗が多いので、1枚持っておくと安心のカードです。

MasterCard

(マスターカード)MasterCard(マスターカード)は、Visaに準ずるカード発行枚数、加盟点数を誇る国際ブランド。海外ではMasterCardしか利用できないお店もあります。

JCB

(ジェーシービー)JCB(ジェーシービー)は、日本発の唯一の国際ブランドで、国内加盟店の多さが強みです。海外加盟店も年々増加しています。

American Express

(アメリカン・エキスプレス)American Express(アメリカン・エキスプレス)は、富裕層向けのカードで、独自の優待サービスが充実しています。JCBと提携しており、多くのJCB加盟店でも利用可能です。通称はAMEX(アメックス)。

Diners Club Card

(ダイナースクラブカード)Diners Club Card(ダイナースクラブカード)は、富裕層向けのカードで、入会審査が厳しく、ステータス重視のカードです。JCBと提携しており、多くのJCB加盟店でも利用できるようになり、かなり便利になりましたが、基本は高級ホテルやレストランが中心になります。

銀聯

(Union Pay)銀聯(Union Pay)は、中国発の国際ブランドです。中国人観光客の増加に伴い、日本国内でも銀聯ブランド対応店舗が増えました。日本人向けの銀聯カードは三井住友カードや三菱UFJニコスが発行しています。

Discover Card

(ディスカバーカード)Discover Card(ディスカバーカード)は米国発の新興勢力で、JCBと提携しています。国内で利用できますが、発行しているクレジットカード会社はありません。 -

クレジットカードの付帯サービス

クレジットカードの選び方に迷ったら、付帯サービスの内容を比較するのもおすすめです。クレジットカードの付帯サービスとは、支払い機能以外のサービスのことで、ポイント還元や保険、ラウンジ、サポートデスクなどがあります。

選ぶ際の基準として、多くの人が注目する「還元率」。こちらはクレジットカードを利用した際、利用額に対してもらえるポイントを円に換算して計算します。たとえば、以下の場合、還元率はこのようになります。

100円の利用で1P(1P=1円相当)獲得 還元率1% 200円の利用で1P(1P=1円相当)獲得 還元率0.5% 1,000円の利用で2P(1P=5円相当)獲得 還元率1% 還元率は一般的なクレジットカードで「0.5%」、高いものだと「1%」、「1.2%」になるとかなり高い部類と見てよいでしょう。もちろん、還元率が高いのに超したことはありませんが、通常の還元率はさほどでも、特定の店舗や時期に利用すると高還元になるカードもありますので、自分の利用方法に応じて選ぶという視点も大事になってくるでしょう。

また、もうひとつの注目のポイントとなる旅行保険。こちらは「傷害死亡・後遺障害」「傷害・疾病治療費用」などの項目があり、これらの補償額に目が行きがちですが、最初に確認するべきは保険適用の条件です。条件には、「利用付帯」と「自動付帯」の2種類あり、利用付帯のクレジットカードならば、旅行代金などをカードで支払っていることが保険適用の条件となります。一方で、自動付帯のカードであれば持っているだけで保険が適用されるので安心して利用することができるでしょう。

ほかにも付帯サービスには空港ラウンジ利用やトラブル発生時のサポートデスクなどがあります。まずは自分が利用したいクレジットカードにどのような付帯サービスがついているか、チェックしてみることをおすすめします。

-

クレジットカードの支払い方法

クレジットカードは、必要に応じて代金を分割払いにもできるため、大きな金額の買い物をしたいときは大変役立ちます。しかし、支払い方法の仕組みと特徴(メリット・デメリット)をよく理解しないまま利用すると、使いすぎて支払いに苦労することも少なくありません。

クレジットカードは支払いのタイミングによって、1回払いやボーナス払い、分割払いなど、6種類の支払い方法がありますが、その中から自分の都合に合った方法が選択できます。ただ、一括での支払いは手数料もかからず気軽に活用できるお得な支払い方法ですから、この方法を基準に考えるとよいでしょう。一方、3回以上の分割払いに関しては、購入金額に対しての手数料も割高であるうえ、支払期間が長ければ長いほどより手数料もかさんでくるので利用の際は注意する必要があります。また、すでにクレカをお持ちの方も決済方法の再確認をおすすめします。

支払いの種類と返済方法 支払いの種類 返済方法 手数料 1回払い 商品などを購入した翌月に一括して支払う なし 2回払い 商品などを購入した翌月と翌々月、2回に分けて支払う なし(必要な場合も) ボーナス一括払い 商品などを購入した翌ボーナス時期に一括して支払う なし(必要な場合も) 指定月一括払い 商品などを購入した翌月(または翌々月)以降半年以内の指定月に一括して支払う なし 分割払い 利用金額と手数料の合計を指定の回数に分けて、毎月支払う方法 あり リボルビング払い 利用件数や金額に関わらず、月々の支払額を一定額に決めて支払う方法 あり -

クレジットカードの利用限度額

クレジットカードの利用限度額は基本的に、年収や生活維持費などをもとに計算したその人の支払可能見込額の90%と決まっており、利用限度額の範囲内でショッピングやキャッシングが可能です。

利用限度額の上限は、カードの利用頻度を増やし、遅滞なく支払いをすることで少しずつ引き上げられます。また、カード会社へ増額申請を行うと、途上与信などの審査を通じて、利用限度額を増やすこともできます。ただし、利用限度額が増えても無計画な使いすぎには注意し、生活スタイルにあったご利用をおすすめしています。

カード別の利用限度額設定 学生カード 10〜30万円 年会費無料一般カード 10〜30万円 一般カード 10〜100万円 年会費が安いゴールドカード 10〜100万円 ゴールドカード 10〜300万円 年会費が安いプラチナカード 100〜200万円 プラチナカード 100〜500万円 ブラックカード 無制限(?) -

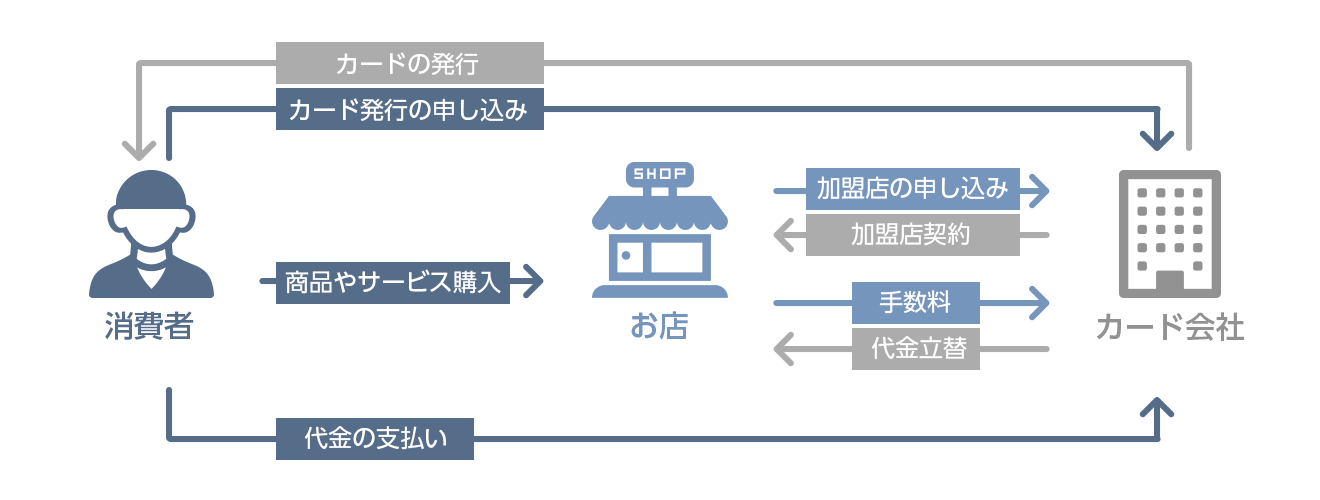

クレジットカードの仕組み

クレジットカードを使ってお店で買い物できるのは、クレジットカードを通じて消費者、お店、クレジットカード会社がつながり、お互いを「信用」しているためです。

この信用関係を壊さないために、クレジットカードを利用する消費者は、カードの利用代金を銀行口座などにきちんと入金し、1カ月〜2カ月間、立て替えてくれたカード会社に支払う必要があります。もし支払いが滞ったりするとペナルティとしてカード利用がとめられたり、消費者自身の信用力に傷がついたりするため、注意が必要です。

クレジットカードの仕組みや信用の重要さをよく理解し、ルールを守ってただしく活用することをおすすめします。

クレジットカード決済の流れ

-

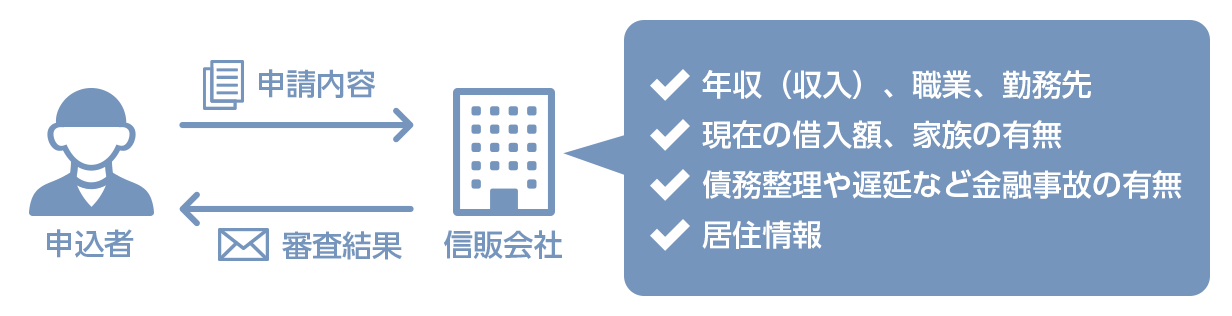

クレジットカードの審査

クレジットカードの審査で特に重要なのは、「仕事と収入に関する情報」と「信用情報」です。カード会社は審査の際、その人の収入や職業だけではなく、過去の延滞や債務整理の有無などを信用情報機関に照会します(そうした情報を信用情報といいます)。そのため、延滞などの信用に傷がつくような金融事故があれば、信用情報機関に情報が一定期間残り、カード発行の際に不利になる可能性が高くなるので注意しましょう。また、いったんクレジットカードを作ったらきちんと返済を続け、カード会社に「この人はきちんと返済してくれる人だ」と思われるような信用力を積み上げていくことも重要です。

審査に必要な情報

-

クレジットカードのキャッシング

クレジットカードには、よく知られた買い物の際に使える「ショッピング」サービスとは別に、現金を借りられる「キャッシング」サービスがあります「キャッシング」は通常、クレジットカードを持っている人であれば、誰でも利用することが可能で、コンビニATMなどから現金を借りられます(現金を引き出せます)。

同じような少額融資のサービスとして、銀行や消費者金融の「カードローン」もありますが、両者のサービス内容や仕組みには違いもあります。下記の記事では、クレジットカードのキャッシングの仕組みや利用方法などの基本に加え、「カードローン」との違い、そしてどちらがお得なのか、といったことまで詳しく解説しています。

-

いまお使いのクレジットカードよりも

お得なクレカがないか探してみませんか?

現在、さまざまなキャッシュレス決済の手段が増えていっています。ただ、その中でも、クレジットカードは決済だけではなく、ポイント還元や保険、空港ラウンジなど、さまざまなシーンで活躍するサービスが付帯している点がそのほかのキャッシュレス決済との大きな違いになります。電子マネーやQRコード決済の支払いにもクレジットカードを紐づけておけば、利用代金を簡単にまとめたり、ポイントを効率よく貯めることができるため、お得に使うことができます。

これからクレジットカードを新たに作ろうと考えている人、いまお使いのクレジットカードよりもお得になるクレカがないか考えている人は、そうした視点を持ちつつカード選びをしてみてはいかがでしょうか。下記のサイトでは、さまざまな特徴で比較したおすすめのクレジットカードをまとめてご紹介しています。下記のサイトも参考にしながら、自分にあったクレジットカードを探してみましょう。